Benchmark des Plateformes de Gestion de la…

Considérée en grande partie responsable de la crise de 2007-2008, notamment via la crise des subprimes, la titrisation peine à repartir, notamment en Europe où elle connait une croissance atone depuis 2013.

La titrisation présente une source alternative de (re)financement et peut s’avérer bénéfique pour l’économie lorsqu’elle est utilisée de façon responsable. Il est important de noter que c’est son utilisation qui a conduit à la crise et non la technique en elle-même, notamment à travers la complexification des véhicules à des fins spéculatives, masquant la réalité du risque lié aux sous-jacents et laissant place aux produits « toxiques ».

A la lumière de ces constats, les institutions européennes ont légiféré (EU 2017/2401 et EU 2017/2402) sur la titrisation afin de définir un cadre règlementaire et de favoriser la reprise d’une titrisation simple, transparente et standardisée : c’est la naissance du label STS, entré en vigueur en Janvier 2019.

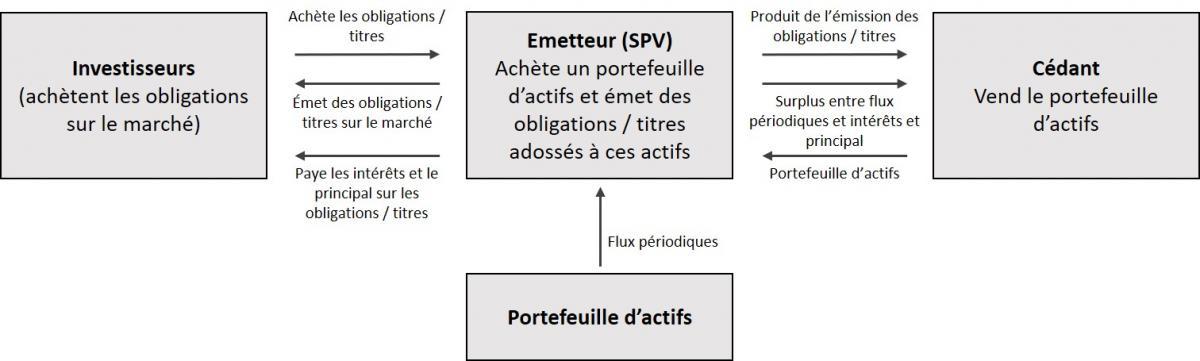

Schéma simplifié d’une structure d’une titrisation

Comme le montre le graphique ci-dessous, la titrisation en Europe ne s’est pas relevée depuis la crise malgré une reprise américaine. Cela s’explique en partie par la défiance des investisseurs envers ce type d’investissement, et par la présence de produit plus attractifs comme les obligations sécurisées (Covered Bonds).

Comme l’indique le label, une transaction simple, transparente et standardisée (STS) est gage de sécurité quant à la structure de l’opération (et non quant au risque lié aux sous-jacents). Le label STS a donc pour vocation de stimuler la titrisation tout en évitant les débordements d’avant crise.

Afin d’obtenir le label STS, les initiateurs et les sponsors doivent adresser conjointement à l’Autorité Européenne des Marchés Financiers (ESMA) une notification visant à prouver la conformité de la transaction selon une cinquantaine de critères. Des organismes tiers, agrées par l’ESMA, peuvent en valider la conformité. Par ailleurs, l’ESMA fournit des modèles préremplis permettant de faciliter la notification. Les critères sont relatifs à :

Ces critères sont énoncés dans la réglementation européenne EU 2017/2402 (voir résumé en annexe et le texte complet ici). A noter également que les transactions STS font l’objet d’un calcul de fonds propres spécifiques et avantageux, détaillé dans la réglementation EU 2017/2401..

La réglementation EU 2017/2401 favorise les transactions STS quant au calcul du capital réglementaire, notamment vis-à-vis du seuil de pondération du risque :

*Méthodes baloises de calcul des fonds propres: SEC IRBA (securitization internal rating based approach); SEC SA (securitization standard approach), SEC ERBA (securitization external rating based approach), IAA (internal assessment approach)

Les transactions STS ont connu une forte croissance depuis l’entrée en vigueur du label : l’ESMA a enregistré 142 notifications de transactions STS sur l’année 2019, preuve de l’engouement des initiateurs et des sponsors pour ce label. Une grande majorité de ces notifications provient du Royaume-Uni (40+), suivi par le Danemark (17) et les Pays-Bas (16).

Un programme ou conduit de papier commercial adossé à des actifs (ABCP) est un véhicule par lequel les institutions non financières émettent des obligations à court terme pour financer des actifs à moyen et à court terme. Une institution financière sponsorise habituellement le programme en fournissant une ligne de liquidité et un rehaussement de crédit. Les ABCP peuvent s’avérer très rentables pour les banques sponsors du conduit, avec des revenus élevés et un niveau de risque et des besoins en capitaux très faibles.

Exemple d’une structure d’un conduit d’ABCP

Ces programmes sont aussi concernés par le label STS et font l’objet de critères et d’une notification spécifique. L’EBA a publié des lignes directrices sur le sujet (EBA/GL/2018/08). A noter que pour obtenir le label STS, le conduit mais aussi chaque transaction au sein du conduit doit être labélisé STS.

La titrisation est un secteur d’avenir en Europe et les mesures récentes prises par les régulateurs permettront certainement de stimuler davantage ce marché. Cependant, il faudra pour cela regagner la confiance des investisseurs, ce que tente de faire le label STS. Ce dernier pourrait devenir un standard en matière de titrisation.

Enfin, d’un point de vue économique, la titrisation permet aux acteurs financiers et non financiers de se refinancer facilement, ce qui favorise leurs développements, leurs investissements et donc la croissance globale. C’est un moteur essentiel du financement de l’économie réelle.

Principaux critères d’éligibilité (EU 2017/2402)