La reconversion, parent pauvre des politiques d…

0%, c’est le taux de frais sur encours de deux ETF[1] actions lancés début août 2018 par Fidelity.

Ce chiffre est à comparer avec les frais typiques de fonds actifs sur des marchés similaires, en général entre 1 et 2%, et l’aboutissement logique d’une course vers le bas lancée avec la popularisation des fonds indiciels depuis les années 1990. Dans un contexte où les investisseurs sont de plus en plus sensibles aux frais, il n’est pas étonnant que le marché des ETF connaisse depuis les années 2000 une croissance à deux chiffres. En effet, les frais peuvent sévèrement amputer la performance des investissements à long terme et la pertinence de la gestion active est elle-même âprement discutée dans la mesure où l’essentiel des gérants ne parviennent pas à battre leur indice de référence. Mais si l'on comprend bien l’intérêt pour l’investisseur d’avoir accès à des produits à bas coûts, la question se pose pour les gestionnaires d’actifs de la pérennité de leur modèle d’affaire quand les produits affichant la plus belle collecte sont généralement les moins margés. Revue des stratégies des asset managers pour faire face.

Si le développement des ETF inonde le marché de produits à frais réduits, la baisse des prix n’est pas uniquement une contrainte subie. En effet, elle est même au cœur de la stratégie de certains asset managers. Cette stratégie a pour caractéristique d’amener la compétition sur le seul terrain du prix, sans considération de qualité de gestion, de track record du gérant ou de génération d’alpha, qui sont hors de propos en gestion indicielle. Ces acteurs jouent surtout la carte de l’effet volume en proposant les tarifs les plus attractifs pour des produits standardisés. Cette course au volume explique en partie la dynamique de consolidation que connait l’industrie de la gestion d’actif actuellement ; car le succès réside souvent dans l’acquisition d’une taille critique génératrice d’économies d’échelle.

De plus, certaines techniques permettent de générer des revenus annexes au-delà des frais de gestion, par exemple par le prêt de titres moyennant commission à des contreparties (souvent à des fins de vente à découvert). De fait, les ETF à 0% de frais ne sont pas si aberrants que cela. Enfin, gestion passive ne rime pas forcément avec faibles coûts, comme en témoignent les nombreux fonds dits « smart beta », qui, sans avoir des frais aussi élevés que les fonds actifs traditionnels, restent plus chers que les ETF classiques. Néanmoins, cette baisse des prix met les asset managers sous pression, et ce d’autant plus que la forte croissance des actifs sous gestion due aux conditions de marché exceptionnelles ces dernières années semble s’essouffler. A ces pressions sur les prix s’ajoutent les coûts liés à la vague règlementaire d’après crise, comme l’augmentation des coûts de recherche liés à la directive MIFID II. Les asset managers doivent donc mettre l’accent sur d’autres stratégies plus rémunératrices.

Dans la gestion d'actifs, il faut être gros pour survivre

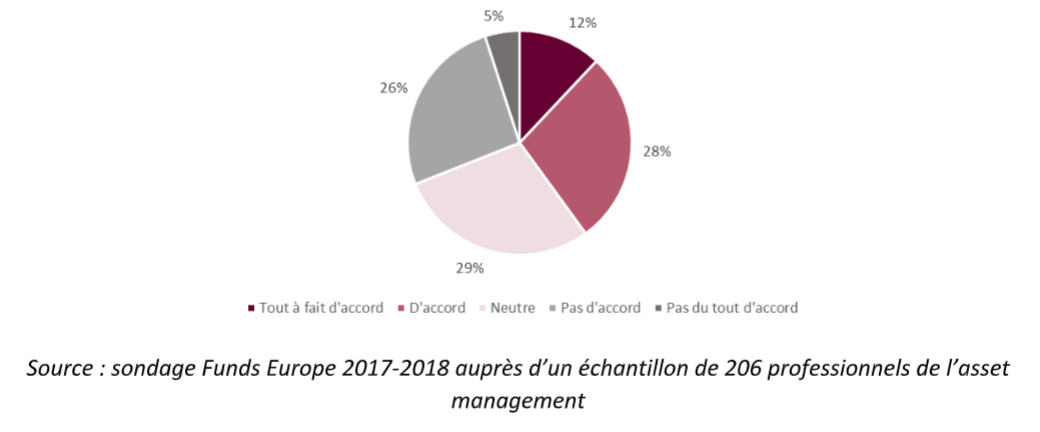

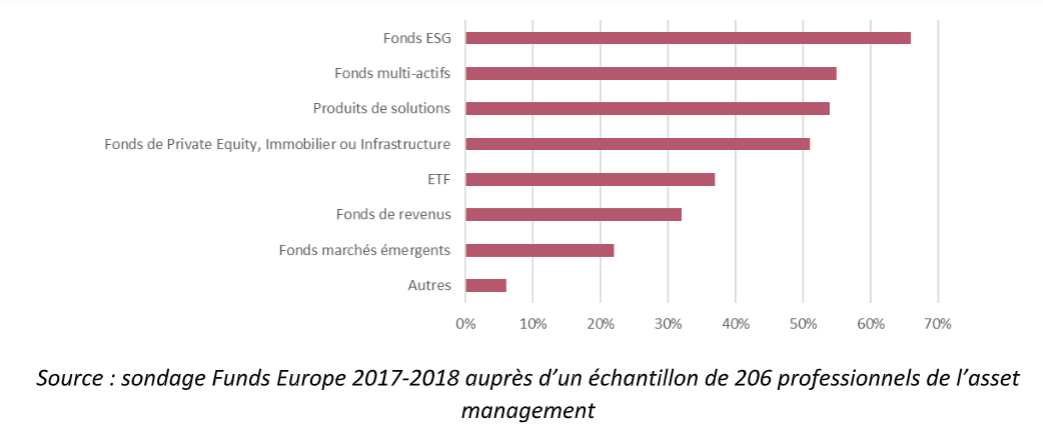

De fait, de nombreux asset managers cherchent à contrer la pression tarifaire en tentant de se différencier en proposant des stratégies non-standards, plus difficiles à répliquer avec des fonds indiciels. Si les ETF sont attractifs pour les investisseurs à la recherche de rendements similaires à ceux du marché, ils s’adressent principalement à des investisseurs à la recherche d’une exposition long, souvent dans une optique de buy and hold. Les gestionnaires d’actifs jouent donc la carte de stratégies non-standards pour se démarquer : fonds Investissement Socialement Responsable, investissement solidaire, stratégies multi-actifs, produits dits « de solution », fonds de revenus, fonds thématiques ou encore fonds de rendement absolu. Autant de stratégies nécessitant une expertise spécifique et permettant à chaque gestionnaire de faire valoir ses atouts. Les solutions prenant en compte les critères ESG, et plus particulièrement environnementaux, se montrent particulièrement prisées, notamment des institutionnels de plus en plus sensibles à ces aspects dans leurs processus de due diligence.

Dans quel domaine pensez-vous que les asset managers vont développer de nouveaux produits ?

Enfin, au-delà des stratégies de gestion différenciantes, les asset managers misent également sur de nouvelles classes d’actifs, soit pour mettre en avant une expertise potentiellement apporteuse de surperformance, soit pour offrir à leurs clients une exposition autrement difficile à obtenir. Les marchés actions et obligataires des pays émergents sont souvent considérés comme moins efficients (moins de transparence, difficulté d’obtenir une information fiable), et donc comme présentant un potentiel d’alpha plus élevé. Il est donc naturel que les gestionnaires d’actifs avec une expertise locale sur ces marchés cherchent à développer leur offre en ce sens. Les classes d’actifs dites alternatives, comme le private equity, le private debt, l’immobilier ou l’infrastructure, sont également une piste privilégiée par un grand nombre d’asset managers. Outre les fonds directs, les fonds de fonds rencontrent un succès croissant, aussi bien auprès des investisseurs institutionnels que des investisseurs individuels en capacité d’y avoir accès. Enfin, les crypto-actifs alimentent la réflexion de nombreux acteurs, sans savoir s’il s’agit d’une bulle ou d’un changement de paradigme, ni même si les opportunités en termes de collecte compensent le risque de réputation et de conformité associé. Beaucoup déclarent envisager l’Asie comme rampe de lancement pour ce type de produits, où l’appétence des investisseurs semble la plus forte et la position du régulateur plus libérale.

La gestion d’actifs est donc un secteur en transformation, subissant de fortes pressions de coûts, notamment liées à la règlementation, et sur les prix de par la concurrence de la gestion passive. Le marché semble se cristalliser autour de deux types d’acteurs : quelques grands asset managers à portée mondiale poursuivant leur propre stratégie d’expansion sur la gestion passive, tout en développant une expertise différenciée en gestion active d’un côté, et une multitude de petits acteurs disposant d’une expertise de niche de l’autre. Ces derniers font d’ailleurs de plus en plus l’objet d’acquisitions par les premiers. Les gestionnaires d’actifs intermédiaires, eux, tentent d’exister en fusionnant avec leurs pairs dans l’espoir de trouver des synergies et d’acquérir une taille critique, comme l’a montré la fusion de Standard Life et d’Aberdeen Asset Management en 2017.

[1] Exchange-traded funds, ou fonds négociés en bourse, répliquant dans la majorité des indices.