La reconversion, parent pauvre des politiques d…

Un collatéral est défini comme une garantie financière ayant pour but de créer une couverture de risque de crédit et de réduire les défauts de paiement dans les transactions financières.

Des techniques de collatéralisation diverses permettent de hausser le niveau de confiance, de réduire le degré d’incertitude et de transférer certains risques de liquidité.

Ainsi, le transfert du collatéral est fréquemment utilisé sur les marchés OTC[1], mais aussi au niveau des marchés organisés de titres fonctionnant avec des chambres de compensation qui assument l’intégralité du risque.

L’usage de remettre du collatéral a connu un développement constant ces dernières années et la crise financière de 2007-2008 a confirmé cette tendance. Les établissements financiers sont ainsi en première ligne en ce qui concerne les enjeux et les problématiques liées à la gestion du collatéral.

Le premier enjeu consiste en la bonne compréhension et l’adaptation aux changements réglementaires. Depuis 2008, le cadre réglementaire en Europe et dans le monde ne cesse d’évoluer et de changer. La succession de réformes réglementaires (MIFID, UCITS, Solvency, EMIR…) visant à renforcer la transparence auprès des clients a un impact direct sur la gestion du collatéral. Ainsi, des exigences nouvelles de collatéral pour les contrats dérivés OTC sont apparues avec notamment des exemptions de marge initiale ou des montants minimum de transfert. Les effets combinés de ces règlements sont également en train de modifier structurellement et durablement les marchés financiers et donc le recours au collatéral. Les professionnels de la place prévoient ainsi une hausse de la demande de collatéral entre 4 et 11 milliards de dollars.

Par ailleurs, les mesures de plus en plus restrictives concernant la qualité des actifs fait que la liste de ces derniers se réduit drastiquement pour ne conserver que ceux de très bonne qualité. Ce resserrement se produit au moment où l’offre des titres « de bonne qualité » ne cesse de stagner.

L’ensemble de ces changements implique le besoin de mettre en place un système de pilotage réactif du collatéral, entrainant une refonte organisationnelle en profondeur des acteurs de la chaîne de valeur.

Le deuxième enjeu concerne les acteurs eux-mêmes qui doivent revoir leur fonctionnement interne. Les changements intervenant dans la gestion du collatéral impliquent une réactivité et une adaptation solides de la part des établissements financiers. Ainsi, le collatéral devient un vecteur de transformation important pour réduire le coût du capital. L’illustration la plus éclatante de cet état de fait se retrouve dans les rapprochements ou partenariats réalisés ou à venir entre les banques de financement et d’investissement et les services d’investissement des grandes banques.

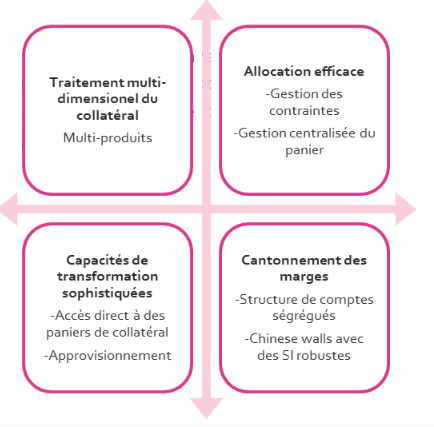

Mais c’est dans l’organisation interne des banques et notamment dans les divers choix de transformation que se trouve le principal enjeu. En effet, c’est bien l’efficience du dispositif en place, notamment en termes de coûts opérationnels, qui est en jeu. Il s’agit d’un enjeu de taille pour les établissements financiers européens qui détiendraient des encours d’actifs nantis supérieurs à 150 millions d’euros. L’organisation interne des établissements financiers travaille depuis un certain temps à articuler les différentes fonctionnalités de la gestion du collatéral. Il s’agit d’avoir une organisation cible capable de couvrir l’ensemble des process depuis les métiers « Front » jusqu’aux fonctions « Post-marché » avec par exemple la fluidification du processus de règlement-livraison.

Le chemin vers une nouvelle ligne métier transverse semble se profiler au sein des grands établissements bancaires. Néanmoins, pour la majeure partie des établissements financiers, ce sont des problématiques d’optimisation qui priment. Ainsi, la voie des solutions externalisées est de plus en plus mise en avant. Elle permet notamment de déléguer la gestion de cette activité complexe à une équipe spécialisée, une meilleure maîtrise des coûts et une flexibilité accrue.

Dans un contexte de taux d’intérêt bas, avec une liquidité abondante et un financement peu coûteux, l’importance d’une gestion dynamique du collatéral devient de plus en plus évidente. Le temps est venu pour les institutions financières de prendre des décisions impactantes dans leurs démarches d’adaptation de leur gestion du collatéral.

[1] « Over the counter » ou « de gré à gré »