La reconversion, parent pauvre des politiques d…

Investir son argent tout en contribuant à rendre le monde meilleur, telle est la promesse de l’investissement solidaire.

A l’inverse de l’investissement socialement responsable (ISR) qui s’abstient d’investir dans des secteurs jugés néfastes comme le tabac et l’armement (approche par exclusion) ou en sélectionnant, au sein d’un secteur donné, les entreprises présentant les meilleures politiques RSE (approche dite Best in Class), l’investissement solidaire a pour but premier de canaliser l’épargne vers des activités ayant un fort impact direct social ou environnemental.

Le concept est séduisant, mais entre les différents types d’investissements possibles, les acteurs de terrain et les acteurs financiers (collecteurs et gérants), les produits d’investissement solidaire à proprement parler ou les simples produits de partage pourtant labellisés Finansol (le label de l’investissement solidaire), il n’est pas toujours facile d’y voir clair.

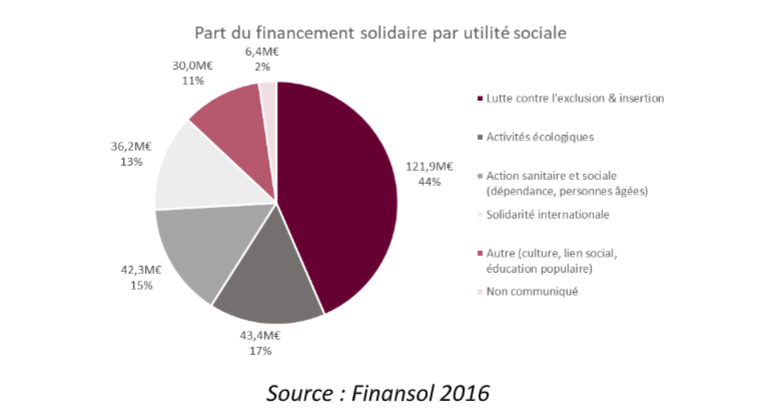

Sous l’appellation “investissement solidaire” se trouvent fédérés une grande diversité de projets et de modèles ayant pour point commun de viser à améliorer les conditions de vie d’autrui, que l’on parle des générations actuelles, ou des générations futures dans le cas de projets environnementaux. Si l’on se base sur les chiffres de l’association Finansol pour l’année 2016, 43,5% des financements solidaires ont été dirigés vers l’insertion et la lutte contre l’exclusion : prêts sociaux aux particuliers, logements sociaux, insertions de populations en difficulté (insertion par l’activité économique, emplois aidés, etc.), ou encore aide à la création d’entreprise pour des personnes au chômage ou bénéficiaires des minimas sociaux (sujet notamment porté par l’ADIE). Les activités écologiques (énergies renouvelables, filières biologiques, écoconstruction) ont canalisé 15,5% des financements, et l’action sanitaire et sociale (personnes âgées, dépendance) 15,1%. La solidarité internationale quant à elle a réuni 12,9% des fonds, en grande majorité dirigés vers les institutions microfinancières.

Microentrepreneuriat compris, l’investissement solidaire aurait contribué à créer 8 500 emplois et à loger 5 500 personnes en 2016. De même, il aurait aidé à créer 300 places en EHPAD pour personnes âgées à faibles revenus. Ces chiffres peuvent paraître peu élevés, mais ils sont tout de même encourageants lorsque l’on sait que l’épargne solidaire ne représente que 0,2% du patrimoine financier, et donc que la marge de progression est importante.

Inclusion, environnement et développement sont donc les trois axes principaux de l’investissement solidaire. Mais concrètement, de quelle façon un investisseur particulier peut-il allouer son épargne à ces projets ?

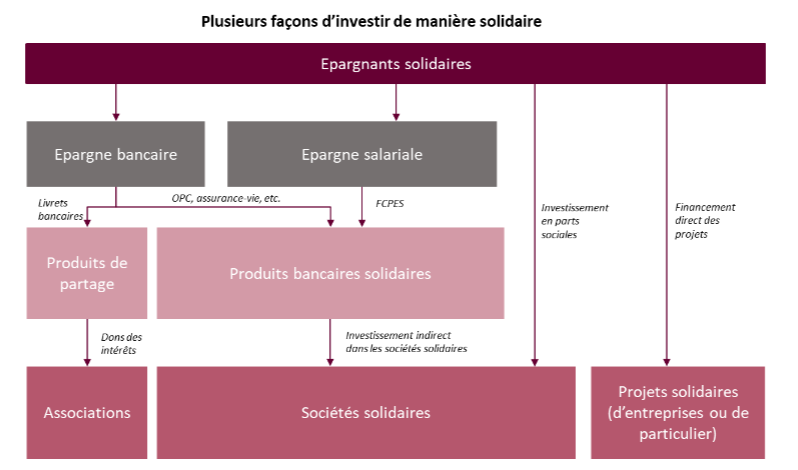

Il y a tout d’abord les produits dits “de partage”, qui peuvent être labellisés comme des investissements solidaires même s’ils ne le sont pas à proprement parler. Il s’agit en réalité de placements financiers classiques, principalement des livrets d’épargne (Livrets A, livrets bancaires) dont au moins 25% des intérêts générés sont reversés sous forme de dons à des associations, Habitat et Humanisme, CCFD - Terre Solidaire et Terre et Humanisme en tête. Il s’agit donc ici moins d’un investissement solidaire que d’un mécanisme de don basé sur l’épargne. Les principaux acteurs sur ce segment sont le Crédit Coopératif, leader historique avec 57,3% de part de marché, mais aussi le Crédit Mutuel, CIC, ou encore la MAIF.

Il y a ensuite l’investissement solidaire à proprement parler, dont le but est d’investir dans des activités économiques à impact social ou environnemental sans pour autant oublier la rentabilité financière. Dans ce cadre, l’épargne bancaire joue également un rôle prépondérant via les dépôts à termes, OPC solidaires ou contrats d’assurance-vie solidaires proposés. Mais c’est de loin l’épargne salariale qui réalise la plus importante collecte vers des investissements solidaires. Depuis 2010, les entreprises offrant un Plan d’Epargne Entreprise (PEE) à leurs salariés ont en effet l’obligation d’y proposer un Fonds Commun de Placement d’Entreprise Solidaire (FCPES), investissant entre 5 et 10% des sommes dans des titres (actions, obligations, etc.) d’entreprises solidaires. Pour être éligible à cette enveloppe réservée aux entreprises solidaires, une société doit obtenir l’agrément ESUS (Entreprise Solidaire d’Utilité Sociale). Pour obtenir cet agrément, les sociétés doivent respecter un certain nombre de critères, en lien avec l’utilité sociale (qui doit être inscrite dans les statuts et doit impacter le compte de résultat de manière significative) et la rémunération des dirigeants. Les titres ne doivent en outre pas être négociés sur un marché financier. Certaines structures de l’économie sociale et solidaire bénéficient de cet agrément de droit, comme les ateliers et chantiers d’insertion, ou encore les établissements d’aide par le travail.

L’épargne salariale solidaire représente à elle seule 6,2 milliards d’euros, soit 63,5% de l’encours total de l’épargne solidaire. Les rendements de ces supports sont variables, en fonction de la part d’actifs solidaires détenus, et de l’allocation d’actifs entre actions et obligations sur la part restante. Sur l’épargne bancaire et l’épargne salariale solidaires, les trois premiers établissements, le Groupe BPCE, le Groupe Crédit Agricole et BNP Paribas, représentent à eux seuls près de trois quarts des encours.

Enfin, le troisième moyen d’investir de manière solidaire est de le faire de manière directe, c’est-à-dire en finançant des projets et entreprises solidaires directement. Pour ce faire, de nombreux moyens existent. Il est ainsi possible de souscrire directement à des actions non-cotées ou des parts sociales d’entreprises solidaires, comme celles de la foncière Habitat et Humanisme, ou encore de la NEF. Cependant, toutes ces entreprises ne rémunèrent pas leurs investisseurs en réévaluant leurs parts sociales ou en versant des dividendes, même si certaines comme SPEAR ou la NEF affichent des objectifs de rendements proches ou légèrement supérieurs à l’inflation. En pratique, l’essentiel du gain pour l’investisseur découle des avantages fiscaux de ce type de placements, qui sont partiellement déductibles de l’impôt sur le revenu.

Il est également possible de financer des projets solidaires de particuliers directement, notamment grâce au financement participatif, qui a vu de nombreuses plateformes naître grâce à la nouvelle économie. Babyloan[1] par exemple est une plateforme de financement participatif en microcrédit, à destination des pays en développement. L’investisseur peut prêter une somme d’argent à partir de dix euros à la personne et au projet de son choix, et être remboursé progressivement. L’argent remboursé peut être réinvesti dans d’autres projets. En revanche, l’argent prêté l’est sans rémunération, l’objectif étant de donner accès au financement à des populations habituellement non-éligibles et pour qui l’accès au financement peut se traduire par une augmentation sensible de la qualité de vie. Dans un registre différent, la plateforme Livsty[2] a pour ambition d’aider les personnes âgées à financer leur retraite et leurs besoins tout en se maintenant à domicile grâce à sa solution de financement participatif de viager occupé. Concrètement, une personne âgée peut, grâce à Livsty, libérer tout ou partie de l’épargne immobilisée dans son bien immobilier sous forme de capital en vendant son bien en viager sans rente. Côté investisseur, il est possible de participer à l’achat d’un bien à partir de mille euros, ce qui facilite la diversification, tout en éliminant le risque de longévité associé au paiement d’une rente ad vitam. Dans la mesure où l’achat se fait à prix décoté de la valeur d’occupation du bien, la valeur de l’investissement est réhaussée de manière mécanique lors de la revente du bien à sa valeur de marché. Livsty propose donc un investissement intergénérationnel solidaire permettant aux personnes âgées de s’assurer une retraite confortable et un financement adapté, tout en offrant aux investisseurs un placement dans l’immobilier accessible et performant.

L’investissement solidaire regroupe donc un grand nombre de placements aux caractéristiques diverses. Utilité sociale, véhicule d’investissement, fiscalité, et rendement espéré, tous les investissements ne se ressemblent pas. Une chose est sûre, au-delà de l’investissement militant et engagé, l’investissement solidaire trouvera d’autant plus son public que les incitations pour les épargnants sont attractives. Les incitations fiscales peuvent aider à canaliser l’épargne vers des projets utiles en besoin de financement, mais l’idéal reste un placement à la fois rentable financièrement et socialement.

[1] Babyloan

[2] Livsty