Benchmark des Plateformes de Gestion de la…

Les banques vont devoir relever de nombreux défis dès 2020.

La Revue Fondamentale du Trading Book (Fundamental Review of the Trading Book ou FRTB) est un ensemble de propositions de réglementations bancaires élaborées par le comité de Bâle (BCBS), initialement publiée en janvier 2016, puis mise à jour en 2019. Cette revue a pour objectif de corriger un certain nombre de lacunes identifiées dans le cadre existant de Bâle 2.5, en imposant une série d’exigences dont l’entrée en vigueur aura lieu en janvier 2022. Les banques vont ainsi devoir relever de nombreux défis dès 2020.

Même si FRTB n’avait nullement l’intention d’augmenter les coûts en capital des banques au-delà de ceux imposés par Bâle 2.5[1], les analyses de BCBS[2] et des grandes institutions financières démontrent que les banques connaîtront une augmentation de leur coût du capital (22% avec la mise à jour en 2019 vs. 40% pour la version de 2016), en particulier pour soutenir leurs activités de négociation.

Pour rappel, parmi les principales exigences de FRTB, nous trouvons :

Toutes ces exigences auront un impact sur la façon de gérer les risques au sein même des banques. Cependant, les effets de cette réglementation seront aussi impactants pour les équipes Front Office qui devront revoir leur modèle opérationnel et leur stratégie. Elles devront définir une cible opérationnelle pour chaque desk et une ligne de produits en cohérence avec la vision globale de la banque. Ainsi, quels seront les principaux enjeux et points d’attention à suivre en 2020 ?

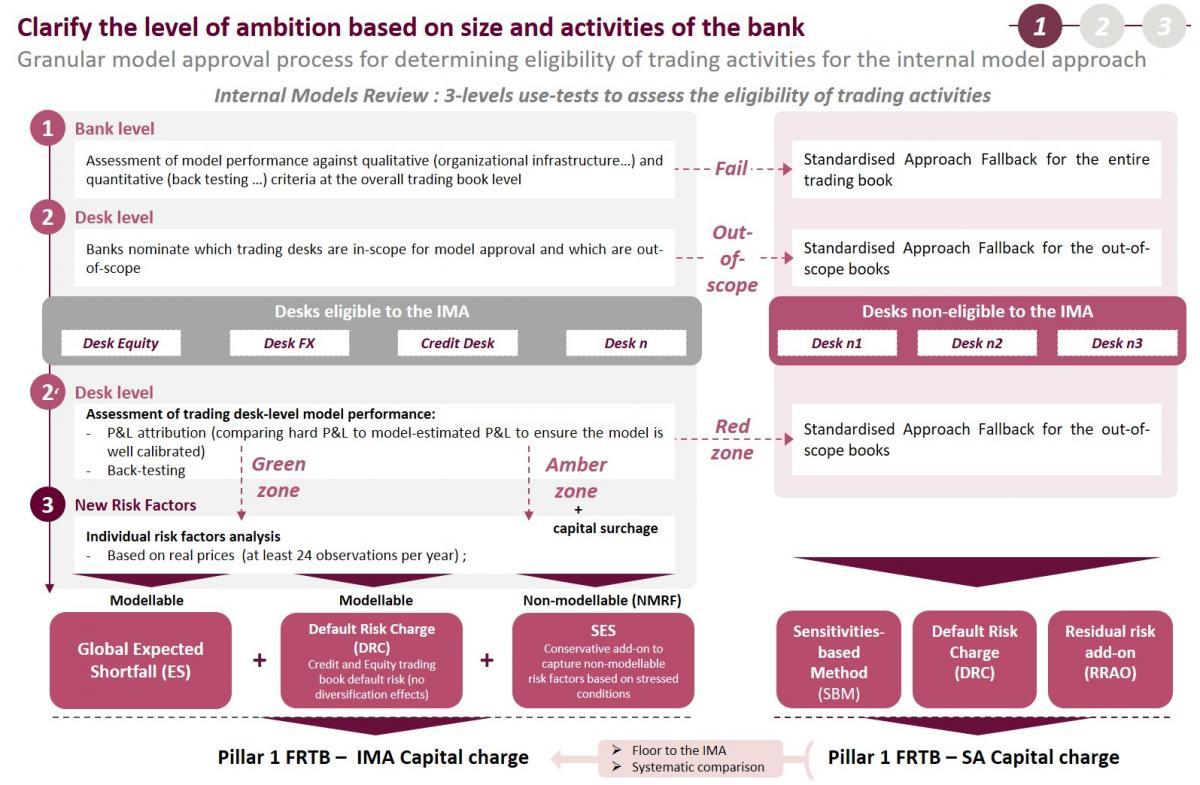

Pour les banques européennes, la mise en œuvre de contrôles au niveau de chaque desk peut nécessiter une refonte complète des modèles front-to-back jusqu’aux chaînes risques et finance, notamment car le travail n’a pas été initié en amont par les exigences Volcker. La structure du desk de trading est particulièrement importante pour les banques qui envisagent de mettre en place l’Internal Model Approach[3] car cette méthodologie s’applique pour l’ensemble des flux du desk sélectionné, et exige que toute la nouvelle production soit en mesure de satisfaire aux exigences de l’IMAiii (y compris le test de modélisation des facteurs de risque).

Cela pourrait donc nécessiter de prendre des décisions commerciales clés si, par exemple, un desk négocie des produits complexes qui seront mieux alignés sur la Méthode Standard (Standardized Approach en anglais). Il est en définitive important de calculer les pertes ou les gains liés à l’utilisation de l’IMA plutôt que la Standardized Approach (SA)[4] au niveau de chaque desk et inversement.

Il s’agit toutefois de garder à l’esprit que l’augmentation du nombre de calculs induite par la réévaluation complète des portefeuilles doit se faire en cohérence avec le reste de la banque (données et référentiels similaires par exemple) pour assurer une harmonie globale et la possibilité de réaliser des tests en temps réel sur les expositions et la disponibilité des capitaux. Une bonne maîtrise de la donnée sur l’ensemble de la chaîne front-to-back (courbes de volatilité, données de marché, etc.) semble ainsi primordiale pour garantir le bon fonctionnement de ces modèles opérationnels.

Il n’est pas nécessaire d’attendre le délai de mise en œuvre de FRTB pour réaliser l’examen global de la rentabilité des clients et des opérations (et des incidences sur le capital). Il peut être par exemple intéressant de sensibiliser les traders à comprendre tous ces nouveaux impacts sur leurs activités afin de les pousser à négocier différemment.

Les tests de P&L mensuels utilisant la nouvelle IMA et obligeant les desks à revoir leur utilisation des modèles internes (zones orange ou rouge – utilisation du modèle avec une surcharge en capital ou interdiction complète) doivent conduire à une redéfinition de l’offre produit offrant une forte valeur ajoutée pour le client à de faibles coûts d’origination. Le Directeur Trading doit ainsi réaliser un arbitrage sur les différentes activités à partir des nombreux calculs réalisés, tout en s’intégrant aux modèles Quant existants pour le bon fonctionnement de l’activité.

Cela doit être considéré comme un changement commercial et opérationnel, dicté par le Front Office comme étant le plus proche de la transaction et capable d’apprécier au mieux le risque et la valorisation d’un produit spécifique.

Pour résumer, la mise en place de FRTB va pousser à la définition d’une organisation cible à chaque desk, et initier la mise en place d’une distribution des produits en ligne avec la stratégie commerciale.

Globalement, l’impact de FRTB sur les activités de Front Office est une occasion pour réaliser des modifications sur les activités et produits de chaque desk, tout en revoyant l’organisation des différentes équipes. Augmenter les volumes d’activités d’un desk ou les réduire ? Supprimer un desk ou en créer un autre pour optimiser la structure opérationnelle ? C’est donc à la fois une revue de l’organisation interne et de la partie externe et visible d’une activité.

La prise en compte du transfert des risques internes, l’alignement avec les desks conformes à Volcker, la réorganisation importante de chaque activité et la mise en place d’une documentation/reporting plus onéreux sont autant de défis à relever pour les banques qui leur permettront de répondre aux nouvelles exigences de FRTB.

Néanmoins, d’autres points d’attention devront également faire l’objet d’une surveillance accrue des banques en 2020

Le « correlation trading », notamment sur l’arbitrage entre CDS et leurs sous-jacents avait été empêché par la version 2016 de FRTB. Un lobbying a déjà été initié par les banques afin d’obtenir des allègements lors de la transposition de FRTB dans le droit local. C’est donc un sujet en lien avec la revue des activités / desk pour lequel chaque banque devra prendre une décision au regard de sa stratégie de trading sur cette activité spécifique.

Les banques doivent encore préciser plusieurs nouveautés de FRTB 2019, comme l’approche standard des « Equity Investment Funds », des ajustements de « curvature » et le calcul du risque de change en « base currency approach ». Il s’agira de suivre les pratiques de place, les Q&A des régulateurs et d’assurer une veille réglementaire régulière.

L’enjeu est particulièrement important car les adhérences sont nombreuses et les deux projets doivent converger, notamment sur les modèles (risques, VaR..) ajustés avec les nouveaux taux. Également, il faudra prendre en compte le problème d’absence de données historiques pour le backtesting sur les modèles avec les nouveaux taux sans risques, et harmoniser le pricing et la valorisation sur tous les produits pendant la revue des activités de chaque desk telle qu’évoquée dans cet article. La convergence de ces deux projets et l’interconnexion qui en résulte constitue un défi de taille que les banques devront relever avant la date limite de fin 2021 (BMR et FRTB).

Les banques devront donc rester attentives en 2020 sur toutes ces évolutions et nombreux défis, tout en se concentrant sur la mise en place de FRTB tel que définie aujourd’hui.

[1] Le 13 juillet 2009, la Commission européenne a publié une nouvelle proposition de révision des règles sur l’adéquation des fonds propres des banques (« CRD3 » ou Bâle 2.5)

[2] Source : QIS BCBS - Le Comité de Bâle ou Comité de Bâle sur le contrôle bancaire (en anglais Basel Committee on Banking Supervision, BCBS) est un forum où sont traités de manière régulière (quatre fois par an) les sujets relatifs à la supervision bancaire. Il est hébergé par la Banque des règlements internationaux à Bâle.

[3] L'approche fondée sur les modèles internes (Internal Model Approach en anglais) permet aux banques réglementées agréées d’utiliser leurs propres modèles d’évaluation des risques à certaines fins d’évaluation des risques du marché, plutôt que des mesures externes

[4] Standardized Approach ou Approche Standardisée (en français) désigne un ensemble de techniques de mesure du risque proposées dans le cadre des règles d'adéquation des fonds propres de Bâle II pour les établissements bancaires. Selon cette approche, les banques sont tenues d’utiliser les notations d’agences de notation externes pour quantifier le capital requis pour les différents risques.