Benchmark des Plateformes de Gestion de la…

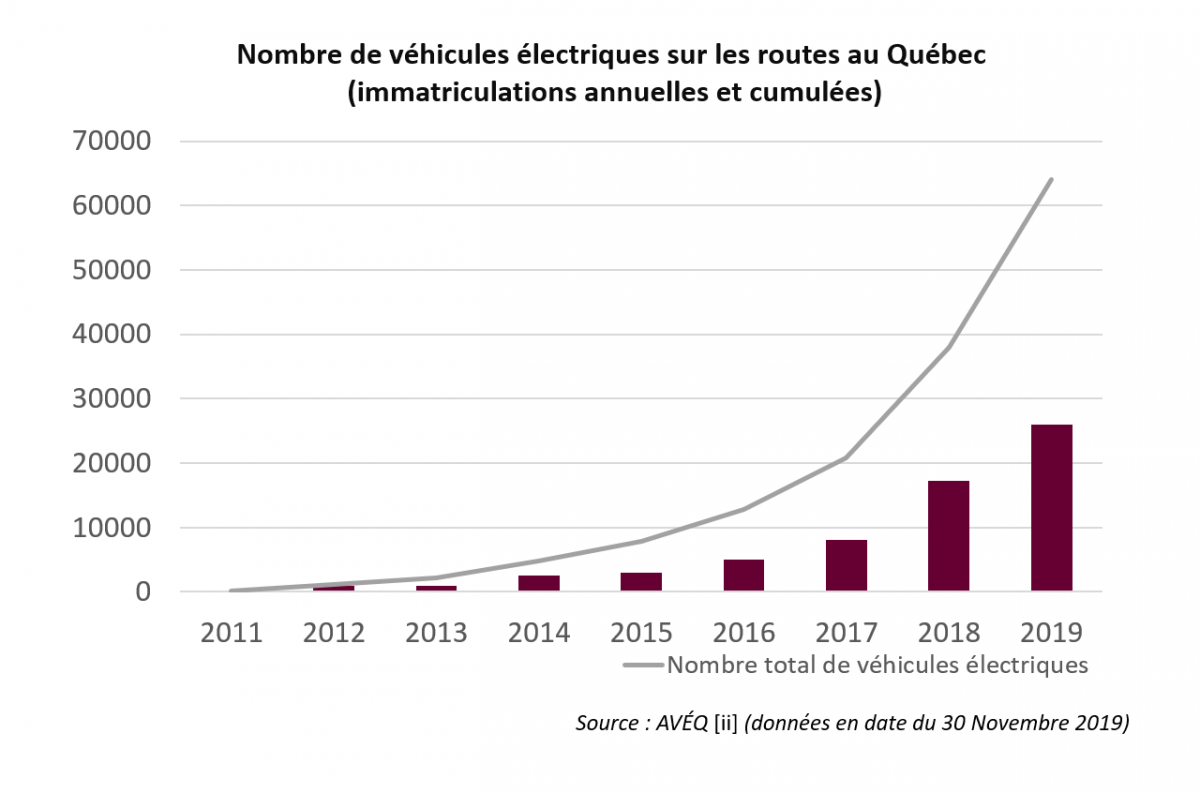

Au Québec, les véhicules électriques se démocratisent de plus en plus et les ventes s’accélèrent.

En 2016, on comptait 5 000 véhicules électriques dans la province tandis que plus de 64 000 roulent aujourd’hui sur les routes (inclus les véhicules entièrement rechargeables - 51% - et les hybrides rechargeables - 49% -). L’objectif fixé par le gouvernement reste d’atteindre les 100 000 véhicules électriques sur les routes du Québec en 2020 puis 300 000 en 2026 [i].

Les développements des dernières années sur les batteries lithium-ions permettent aux véhicules électriques d’être de plus en plus compétitifs aussi bien du point de vue de la performance (i.e. autonomie) que du point de vue économique. Malgré tout, la batterie demeure l’élément le plus onéreux d’un véhicule léger et l’approvisionnement en matières premières pour les fabriquer devient en enjeu stratégique fort pour les états. Aujourd’hui, la quasi-totalité de la production de cellules pour les batteries lithium-ion se situe en Chine, au Japon et en Corée du Sud. En 2018, moins de 3% des batteries sont produites en dehors de ces trois pays [iii]. Il est de plus attendu que la demande en batterie lithium-ion soit multipliée par un facteur 8 d’ici 2030 [iv].

Dans ce contexte, des tensions géopolitiques et commerciales ont été au centre de l’actualité ces derniers mois. Les grandes puissances Européennes ou encore les États-Unis souhaitent aujourd’hui réduire leur dépendance face à l’Asie sur cette industrie stratégique. L’Europe et l’Amérique du nord s’activent donc à construire leur positionnement et à investir pour rattraper leur retard. Ainsi, les projets de méga usines se multiplient et l’Union Européenne vient par exemple d’annoncer des financements publics de 3,2 milliards d’euros pour le développement de la filière.

Sous l’impulsion des ventes de batteries, au cours de la prochaine décennie, la demande pour les matières premières, en particulier pour certains métaux comme le lithium, le nickel et le cobalt, augmentera très fortement (jusqu’à +1 000% d’ici 2030 pour certains matériaux[v]). La maîtrise des sources d’approvisionnement devient alors une importance capitale aussi bien pour les fabricants de cellules que pour les pays qui recherchent un approvisionnement suffisant, stable et éthique.

Une des approches pour maîtriser et sécuriser l’approvisionnement de ces matériaux vise à extraire les matériaux actifs ou métaux des batteries usagées pour les intégrer dans la fabrication de nouvelles cellules de batteries. Le recyclage à grande échelle des batteries sera alors inévitable tant pour des considérations environnementales que stratégiques. À plus long terme, le recyclage devrait permettre de réduire le coût des batteries de 5% à 30% et offrira une source d’approvisionnement plus durable.

La chaîne de valeur de la filière peut être décomposée suivant 6 principaux axes regrouper en 4 thèmes:

En amont de la chaîne se trouvent les ressources naturelles. Le Canada, et notamment le Québec, possède un sol riche en matières premières et extrait l’ensemble des matières premières nécessaires à la fabrication d’une cellule de batterie (à savoir du nickel, du lithium, du cobalt, du manganèse et du graphite) qui sont ensuite exportées (voir graphique ci-dessous). La production minière représente ainsi 47 G$ en 2018 au Canada et emploie plus de 634 000 personnes (emplois direct et indirects). Le Québec concentre plus de 21% de l’activité minière du pays (une production minière valorisée à près de 10G$ en 2018).

En addition de ces capacités déjà établies, plus d’une centaine de projets à un stade avancé, ayant pour objectif d’accroitre la production globale, sont répertoriés à travers le pays.

En parallèle de l’industrie d’extraction, plusieurs projets sont notamment en cours au Québec pour développer des minéraux transformés dits « de grade batterie ». On peut citer en exemple les projets de Nemaska Lithium, Mason Graphite, ou encore Nouveau Monde Graphite.

| Entreprise | Projet | Localité |

|---|---|---|

| Nemaska Lithium | Usine pilote de production d'hydroxyde de lithium | Shawinigan |

| Mason Graphite | Usine pilote de production de matériaux (graphite) pour batteries lithium-ions | Baie-Comeau |

| Nouveau Monde Graphite | Usine pilote de transformation de graphite pour fabrication des anodes | Saint-Michel-des-Saints |

À ce jour, aucune usine à grande échelle n’est présente sur le territoire et il n’y a pas de projets de méga-usines annoncés au Québec, ni même au Canada. Cependant, l’accélération de la percée du véhicule électrique sur le marché nord-américain devrait à terme requestionner ce positionnement. En effet, aux États-Unis, les 3 méga-usines en opération [vii] (dont l’usine de Tesla au Nevada) et les 3 autres en projet ne pourront répondre à elles seules à la demande du marché nord-américain.

Néanmoins, un des atouts du Québec est de disposer d’une position géographique stratégique en étant à proximité de la région des Grands Lacs (située entre le Michigan et l’Ontario) qui regroupe la majeure partie de l’industrie automobile nord-américaine. Ceci, couplé à sa capacité de production en matières premières pourraient justifier dans les prochaines années à l’implantation d’une méga-usine au Québec ou en Ontario. En ce sens, le gouvernement du Québec a d’ailleurs initié des discussions avec différents fabricants de cellules de batteries en vue de créer de potentielles collaborations industrielles et d’attirer des investisseurs privés.

Au Québec, nous ne retrouvons pas d’usines d’assemblage mais l’expertise et l’industrie des transports électriques se sont développées autour de marchés de niche, à savoir les autobus, bus scolaires, camions, motoneiges, etc. Les plus gros joueurs, équipementiers et intégrateurs, québécois sont les suivants: BRP, Novabus (Volvo), Dana TM4, Compagnie électrique Lion. Dans les dernières années, ces derniers sont parvenus à gagner en notoriété et à exporter leurs produits et savoir-faire au niveau international.

En mars 2019, le groupe Dana TM4 a annoncé avoir livré plus de 12 000 moteurs électriques (système TM4 SUMO™) en Chine. La Compagnie Lion électrique a, de son côté, décroché un de ses plus gros contrats (200 autobus scolaires) avec la Californie (fin 2019).

Le gouvernement québécois a donc tout intérêt à dynamiser la filière, mettre en place un cadre réglementaire favorable et accompagner ces industriels pour leurs permettre, ainsi qu’à de nouveaux entrants, de monter en puissance leurs capacités de production et de continuer à gagner des parts de marché à l’international.

En Amérique du nord, on dénombre plusieurs initiatives de recyclage des batteries. Le département de l’énergie des États-Unis, a annoncé début 2019 la création de « ReCell », un centre de R&D dédié au recyclage de batterie au lithium. Plusieurs constructeurs automobiles, comme Tesla, travaillent également sur ce sujet stratégique. Au Québec, deux projets majeurs ciblent le recyclage des batteries au lithium :

Le Québec possède de vrais atouts pour se positionner dans la filière des batteries. Ses ressources minières, son expertise et ses acteurs déjà présents lui permettent d’être pertinent sur plusieurs niveaux de la chaîne de valeur. Sa position géographique lui confère également des avantages pour être un élément clé du développement d’une filière intégrée au niveau de l’Amérique du Nord. Pour développer la filière, d’importants investissements privés restent nécessaires et des partenariats industriels sont à mettre en place pour bénéficier d’effets de volume. Un soutien politique et financier des institutions publiques au niveau du Québec, du Canada ainsi que des collaborations avec les États-Unis est également un facteur clé pour permettre à la province de jouer un rôle prépondérant dans cette industrie.

Un article écrit par Alexandre Bonaldi et Julien Masson