La reconversion, parent pauvre des politiques d…

Dans le cadre des chantiers autour de l’Intelligence Artificielle (IA) et de la Robotic Process Automation (RPA) au sein de la banque de détail, Sia Partners propose une saga de trois articles offrant des zooms thématiques sur : le service client, le réglementaire et l’avant-vente.

L’IA et la RPA bouleversent notamment les offres, les parcours et les processus bancaires. L’optimisation de l’expérience client se trouve au cœur des réflexions, avec des cas d’usage métier majeurs qui se dégagent :

Le volet analyse prédictive avec par exemple la détection de fraude (technologie de big data et analytics),

L’optimisation de processus comme par exemple l’entrée en relation avec des éléments de biométrie,

Les assistants intelligents avec les chatbots par exemple.

Quelques données chiffrées illustrent l’importance prise par l’IA : 98% des entreprises interrogées pensent que l’automatisation des processus est vitale pour obtenir un avantage concurrentiel[1]. Toutefois, la mise en application de ces solutions par ces mêmes entreprises reste encore embryonnaire. Seul 15% de celles-ci utilisent des solutions IA et RPA à pour leurs problématiques de service client[2].

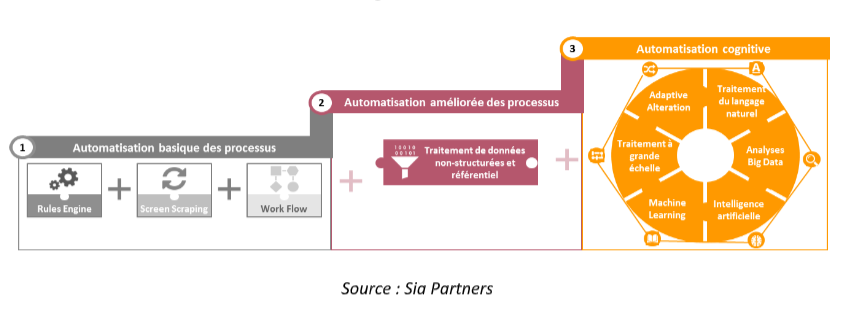

Définissons tout d’abord les concepts d’IA et de RPA. La RPA est une technologie d’automatisation robotisée des processus[3]. En d’autres termes, la RPA consiste à automatiser des tâches simples et répétitives qui ne demandent pas (ou peu) de réflexion humaine. Par exemple, il est possible d’utiliser des technologies RPA pour mettre à jour les données de suivi d’un tableau Excel avec des données structurées d’un autre programme informatique. Les leaders des solutions d’automatisation sont le Roumain UiPath, l’Américain Automation Anywhere, et l’Anglais Blue Prism.

L’IA quant à elle permet au robot de s’adapter à l’environnement et de proposer des solutions adéquates au contexte et au besoin à un instant précis. Le robot n’est plus qu’un simple exécuteur de tâches mais devient également force de propositions[4]. On peut par exemple mettre en place un système auto-apprenant de réponses à des sollicitations client. Watson, la solution d’IBM, s’est imposé comme le leader de l’IA appliquée à des problématiques opérationnelles. Ce dernier est capable de reconnaitre des mots et images, de comprendre le langage, d’analyser des données et de réaliser des prédictions. L’IA et la RPA sont des notions complémentaires, et représentent différents degrés d’automatisation.

Les technologies de l’automatisation

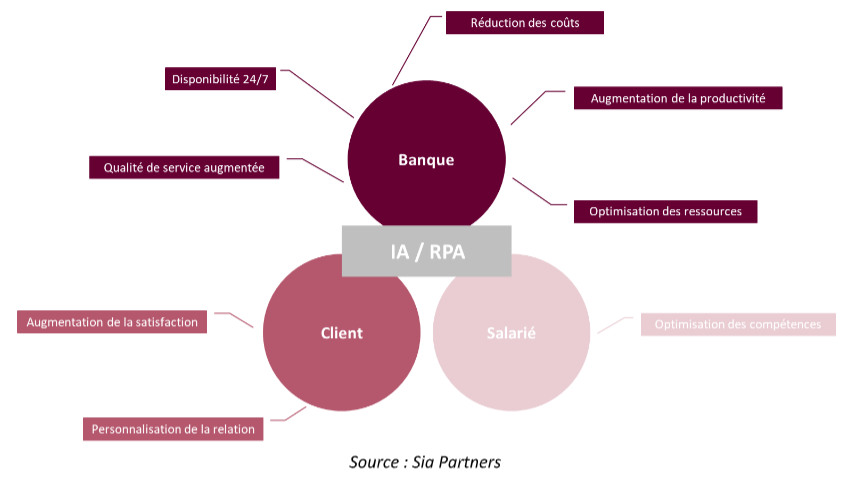

Ces technologies permettent notamment aux banques de diminuer leurs coûts opérationnels (un robot coûte 15% d’un salarié Français4), de diminuer les erreurs (le taux d’erreur humaine sur une tâche peut atteindre 10%3), ce qui permet d’accroitre la qualité du service rendu, et in fine, la satisfaction client. La RPA bénéficie également aux collaborateurs, en automatisant les activités à faible valeur ajoutée, et en leur donnant la possibilité de se concentrer sur des tâches plus valorisantes.

Les solutions d’IA / RPA mises en place par les organisations sont multiples et à des degrés de maturité et d’avancement technologique plus ou moins élevés. Ainsi, ANZ Banking Group, pionnier dans l’adoption de la RPA, a utilisé l’automatisation dans plusieurs domaines dès 2015 : réconciliation de comptes, clôture mensuelle ou encore maintenance des données client. A fin mars 2016, 500 robots étaient opérationnels sur 8 sites différents[5]. LCL a choisi elle une solution plus complexe et centrée sur son back office crédit ; fournis par UiPath, 30 robots ont été déployés sur 17 activités, notamment les processus d’instruction des demandes de financement des professionnels, simplifiés et automatisés[6]. Natixis, dans le but de réconcilier son SI composé d’applications technologiquement hétérogènes, a opté pour Contextor, lui permettant ainsi de réconcilier les processus métier de manière plus fluide et moins fastidieuse pour les collaborateurs[7]. Enfin, la Société Générale a mis en place une IA lui permettant de détecter la fraude via un chatbot en test pour les clients[8].

Les bénéfices des solutions d'IA et de RPA

Ce premier article de notre saga revient maintenant sur une des trois thématiques cibles : les services client. Cette fonction gère une partie de la relation avec les clients, son action est stratégique pour une banque de détail.

Plusieurs types de technologies, avec différents degrés d’automatisation, sont à l’œuvre dans des applications comme l’authentification, la détection des insatisfactions client ou encore les assistants intelligents.

La biométrie vocale est une méthode d’authentification plébiscitée par les banques. Les algorithmes sous-jacents permettent de définir une identité vocale en fonction de plusieurs critères comme l’intonation, le débit ou la tonalité. L’exemple le plus emblématique est celui de la Banque Postale, qui utilise la reconnaissance vocale pour sécuriser les paiements en ligne dans son application Talk to Pay : au lieu de recevoir un SMS, le client est appelé automatiquement et doit alors prononcer une phrase préalablement paramétrée. Après cette étape, il reçoit un code pour valider le paiement[9]. Dans le domaine des services client, ANZ Banking Group réalise des tests d’utilisation des technologies de reconnaissance vocale comme méthode d’authentification dans ses centres d’appels[10]. Le groupe fait appel à Nuance, le leader du secteur. D’autres acteurs comme United Biometrics proposent également des solutions de sécurisation de l’accès aux bases de données clients des banques.

Un autre emploi de l’IA dans les services client bancaires est la détection ou l’anticipation des insatisfactions client. De nombreuses solutions proposent un logiciel d’analyse sémantique pour détecter et analyser automatiquement et en temps réel les retours et conversations clients. Explore, Dictanova ou encore Proxem, évaluent la satisfaction ou l’insatisfaction client ainsi que la source qui y est associée en fonction des thématiques abordées, des mots utilisés, des tonalités, etc. Ces solutions agrègent des données de plusieurs supports, permettant ainsi une surveillance des zones d’expression client traditionnelles (e.g. call center) et digitales (e.g. réseaux sociaux).

Enfin, l’utilisation d’assistants intelligents est très certainement l’exemple le plus parlant des possibilités qu’offre l’IA en termes d’enrichissement de la relation client. Les chatbots, grâce à l’utilisation de la RPA, du big data ou du deep learning, permettent une simplification, une personnalisation et un approfondissement de la gestion du client : diagnostic épargne / assurance, préparation des rendez-vous, rédaction des comptes-rendu d’entretien, traitements des emails de réclamation (et proposition de réponses) ou encore chat (mené en langage naturel) pour satisfaire des demandes client, leur rôle est à géométrie variable. Du simple assistant personnel (le conseiller, assisté par un chatbot, devient un conseiller « augmenté ») au véritable collaborateur proactif, mettant en place des modèles prédictifs permettant d’anticiper les moments de vie importants du client (e.g. chômage, naissance, décès, etc.) et d’agir en fonction, les chatbots deviennent incontournables.

Au lancement d’Orange Bank en Novembre dernier, la banque a créé une véritable rupture en matière de gestion de la relation client en confiant les demandes, dites de premier niveau (e.g. entrée en relation, demandes de carte), à un conseiller virtuel baptisé Djingo.

Développé à partir de la solution d’intelligence artificielle Watson (conçue par IBM), Djingo répond aux sollicitations des clients (plus de 500 questions peuvent être répondues en langage naturel, imitant la tonalité humaine) et effectue des opérations à faible valeur ajoutée, telles que le blocage / déblocage d’une carte bancaire. L’assistant réalise en moyenne près de 24 000 conversations par semaine (pour un total de plus de 100 000 conversations par mois) avec un taux de compréhension de 85%. En revanche, Djingo n’intervient pas sur les sujets identifiés par la banque comme complexes et / ou relevant prioritairement de la relation humaine (comme la contestation d’un prélèvement par exemple). Dans ces cas particuliers, l’assistant virtuel passe rapidement le relais à l’un des 300 téléconseillers humains, qui accède alors à l’historique de conversation.

Fondée sur un modèle d’apprentissage continu, l’IA progresse de manière graduelle, en délestant de plus en plus les humains des tâches ingrates et chronophages. Pour preuve, Orange Bank a commencé à tester un analyseur d’emails (déjà utilisé au Crédit Mutuel) : dans 75% des cas la demande et son degré d’urgence sont identifiés avec succès. Enfin, il est prévu que Djingo devienne proactif dès cette année : il contactera bientôt les clients de sa propre initiative, pour leur proposer lui-même (et en toute autonomie) des actions répondant à leurs besoins.

Que cela soit comme vecteur de simplification, de réduction de la pénibilité ou d’amélioration de la relation / satisfaction client, les champs d’application ne se limitent pas à des activités de front office mais sont au contraire multiples : conformité règlementaire et avant-vente notamment.

Le prochain article de la saga traitera d’ailleurs de la problématique règlementaire, avec un focus sur les processus impactés par la RPA et l’IA.

[1] CIO Insight, 2014

[2] Harvard Business Review, 2017

[3] Journal Du Net, 2016

[4] Blog CIO Advisory Sia Partners, 2017

[5] Hello Finance, 2017

[6] Le Mag IT, 2018

[7] Les Echos, 2017

[8] Capital, 2018

[9] La Banque Postale, 2017

[10] Banking Frontiers, 2017V