La reconversion, parent pauvre des politiques d…

Le marché de la domotique historiquement aux mains des fabricants d’automatismes s'ouvre à de nouveaux acteurs : fournisseurs d’énergie, opérateurs Télécoms, géants du web et pure players Smart Home … ils participent à une course effrénée pour dominer un marché récent à la croissance soutenue.

Le marché de la domotique historiquement aux mains des fabricants d’automatismes s'ouvre à de nouveaux acteurs : fournisseurs d’énergie, opérateurs Télécoms, géants du web et pure players Smart Home … ils participent à une course effrénée pour dominer un marché récent à la croissance soutenue. Si le marché et les principaux services sont les mêmes, les enjeux, les stratégies et par conséquent modèles d’affaires des acteurs de la Smart Home diffèrent grandement : product-centric, services par abonnement, ou monétisation de la donnée, chacun adopte un modèle économique qui lui est propre, en lien avec sa stratégie globale et son secteur d’activité principal.

Le marché de la domotique n’a pas toujours suscité un réel engouement de la part du grand public, et est longtemps resté confidentiel. Jusque dans les années 2000, le marché était d’ailleurs très peu segmenté : Siemens, Honeywell, Thomson, ou encore Somfy, les acteurs faisaient surtout partie du monde des fabricants d’électronique ou d’automatismes. Trop en avance sur son temps pour les uns, trop peu de valeur ajoutée pour les autres, la Smart Home n’a pas su convaincre et devenir un produit mass market.

Depuis, les choses ont bien changé, et l’intérêt suscité par la Smart Home ne cesse de croître. Amélioration de l’expérience utilisateur, omniprésence du numérique dans le quotidien des consommateurs, baisse relative des prix, innovations technologiques et surtout l’arrivée de nouveaux acteurs proposant des cas d’usages inédits ont permis de s’affranchir de l’image gadget véhiculée par la domotique. Désormais, la Smart Home touche sa promesse initiale : faire interagir tous les objets du domicile pour rendre ce dernier intelligent et autonome. Par ailleurs, les applications sont très larges : divertissement (Smart TV, enceintes connectées…), sécurité (caméras et détecteurs de présence, détecteurs de fumée, alarmes…), gestion de la consommation d’énergie (thermostat connecté, asservissement des appareils électriques…), ou encore silver economy et santé connectée (détecteurs de chute, pilulier connecté...). Du fait de leur hétérogénéité, chacune de ces applications fait appel à des expertises sectorielles transverses, permettant à des acteurs de divers horizons de proposer des offres pertinentes et à forte valeur ajoutée.

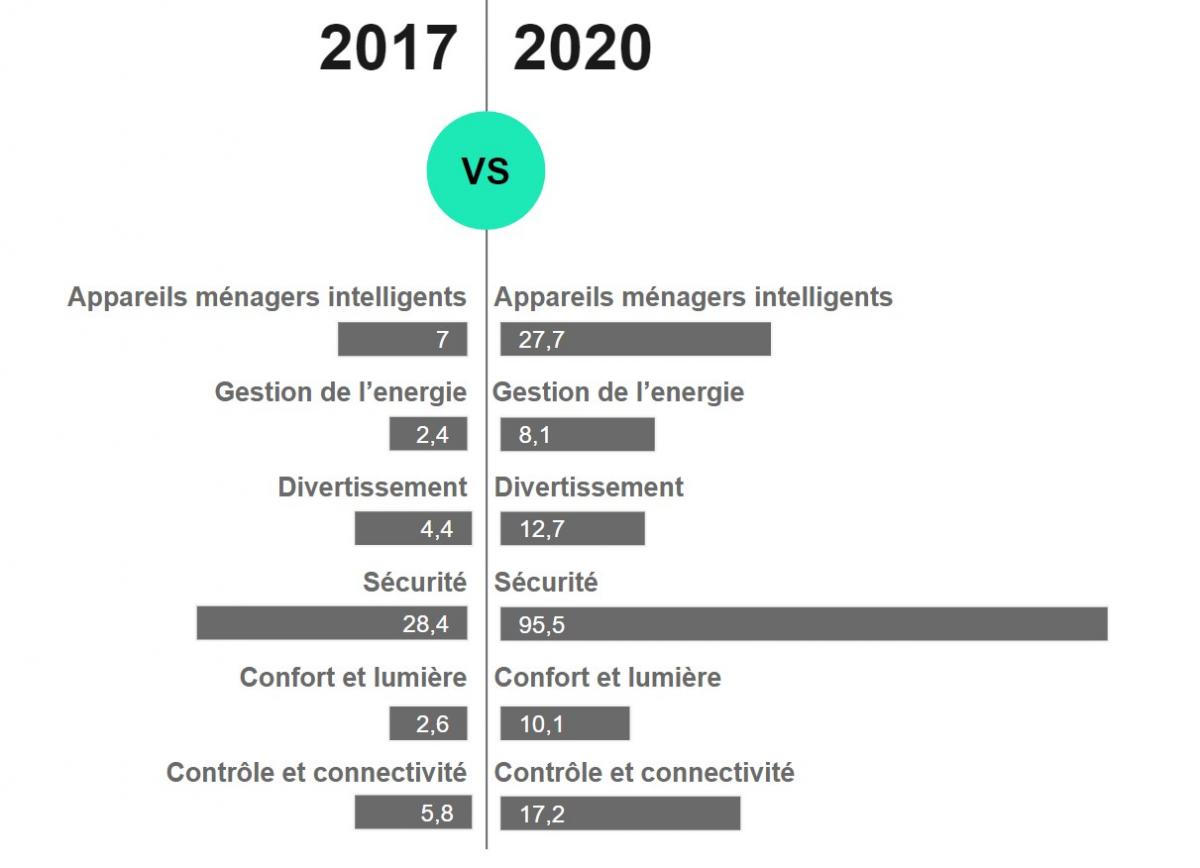

Fort de ses nouveaux attributs, le marché de la Smart Home s’est largement développé et a de quoi attirer les convoitises : pesant 28 milliards € en 2017, il devrait plus de tripler en 5 ans pour atteindre 96 milliards € en 2022 [1]. Et sur ce marché en forte croissance, trois types d’acteurs tentent de tirer leur épingle du jeu : les acteurs déjà présents dans le domicile (fournisseurs d’énergie, opérateurs télécoms, assureurs et depuis peu les acteurs issus du bricolage (Leroy Merlin)), les géants du web (Google, Amazon et Apple), et les pure players (Somfy, Netatmo…).

Figure 1 : Prévisions d’évolution du marché de la Smart Home dans le monde entre 2017 et 2022 (en milliards €) [1]

Tous ces acteurs adoptent des modèles économiques différents, définis par les spécificités propres de l’entreprise, son cœur de métier et la façon dont le Smart Home peut y contribuer. Les modèles économiques adoptés peuvent être protéiformes mais trois modèles se distinguent :

1. Product centric : les revenus par la vente des objets

Ce modèle de vente – apparenté au modèle one-shot – est le modèle historique du marché de la Smart Home. Contrairement aux fournisseurs de services qui s’appuient sur des expertises annexes (abordés ci-après), les acteurs qui adoptent ce type de stratégie basent toute leur proposition de valeur sur l’objet en lui-même.

Cette stratégie est notamment celle adoptée par les pure players et a été popularisée par des startups novatrices dès la fin des années 2000 comme Netatmo, Withings, Tado, Nest ou encore AlertME.

En proposant des objets connectés simples, intuitifs, mais adressant de façon qualitative les principales préoccupations des consommateurs (domotique, sécurité, économie d’énergie), les pure-players ont rapidement réussi à attirer l’attention des investisseurs.

Avec des levées de fonds cumulées allant de 30 millions € pour Netatmo à 70 millions € pour Nest [2], les industriels et autres géants du numérique n’ont eux aussi pas tardé à percevoir le potentiel du marché de la Smart Home, et à fortement s’intéresser à ces nouveaux acteurs. Google a ainsi acquis Nest en 2014 pour 2,7 milliards € [3] [4], tandis que Nokia a déboursé 170 millions € pour racheter le français Withings [5], et donner naissance à Nokia Health en 2016 (en passe d’être revendu au 2ème trimestre 2018 à Eric Carreel, un des cofondateurs de l’entreprise, pour un montant non dévoilé mais avoisinant sa valorisation actuelle soit 30 millions € [6]).

Certains spécialistes des produits technologiques comme Apple, ont également une approche product centric. En profitant de leur image de marque, de leur expertise produit, et de leur force de frappe en matière de marketing et de communication, ils ont permis d’adresser une nouvelle cible clients et de faire connaître les produits de la maison connectée au plus grand nombre. Ainsi, d’après un sondage OpinionWay pour DistreeConnect [7], s’ils étaient 44% à être familiers avec les objets connectés pour la maison en 2016, 58% des français se disaient l’être en 2017, soit une augmentation de 32% en une année.

2. Service centric : la Smart Home pour la vente de services

Les fournisseurs d’énergie, les assureurs et autres fournisseurs de service font face à la concurrence de nouveaux acteurs innovants (30% des assurés seraient prêts à se tourner vers les GAFA pour leurs produits d’assurance [8]). La Smart Home constitue donc pour eux un moyen de moderniser leur proposition de valeur et d’enrichir leur offre de service initiale. En s’associant avec les startups et pure-players du marché et en intégrant leurs API à des applications dédiées, ils sont en mesure de proposer des offres intégrant des objets domotiques et à forte valeur ajoutée, à la fois pour l’entreprise et pour ses clients.

Axa a par exemple lancé en 2015, une offre d’assurance augmentée basée sur des capteurs domotiques. Une caméra et un détecteur de fumée connectés remontent en temps réel sur son smartphone tout incident à l’utilisateur. Un départ d’incendie, ou une intrusion indésirée sont donc aussitôt détectés, et l’assuré peut en un clic faire appel à une assistance pour éviter un cambriolage ou un sinistre. L’objectif premier des assurances étant ici de limiter le nombre de sinistres et donc leurs charges, ils proposent aux clients adoptant ce service de monitoring et d’assistance rapide des primes d’assurance à moindre frais. Ainsi, cette offre permet aux assurés d’économiser 50% sur leur garantie vol et vandalisme, et de profiter d’une franchise gratuite en cas de vol.

Les énergéticiens quant à eux, proposent des offres couplées. En plus de la classique fourniture d’énergie, l’utilisateur a la possibilité d’avoir un contrôle plus poussé de sa consommation énergétique. A l’image de Sowee, filiale d’EDF qui propose un thermostat connecté et contrôlable à distance à l’aide d’un smartphone. Le thermostat apprend également des habitudes de ses utilisateurs, et peut automatiquement se régler pour convenir aux habitudes de consommation du domicile. Par ailleurs, il rend compte en temps réel de la consommation du foyer, et promet des économies sur la facture énergétique de l’ordre de 15%.

Autre initiative remarquable : l’enseigne de bricolage Leroy Merlin s’est également lancée sur le créneau avec sa box Enki en mai 2018. Avec une approche ouverte et orientée vers le service auprès du client final, Leroy Merlin souhaite démocratiser la smart home au travers d’une offre complète et à des prix abordables. Enki permet en effet de communiquer avec un grand nombre d’objets de fournisseurs différents (Somfy, Netatmo, Sauter…) et la proposition de valeur réside dans cet agrégat de services de tiers que le client va trouver dans l’application mobile. Elle permet notamment de définir des scénarios d’usage intelligents (« Si je sors, éteindre la lumière et le chauffage », ou encore « Mettre en marche la musique et allumer la lumière quand je rentre dans le salon »). De plus Enki vient proposer des services en concurrence de ceux proposés par les assureurs ou énergéticiens. Par exemple, au prix d’un abonnement, le client pourra bénéficier de prestations d’assistance pour son habitat (plomberie, serrurerie…) ou encore recevoir des conseils pour optimiser ses dépenses en énergie.

3. Data centric : les données comme source de revenus

Les géants du web, à l’image d’Amazon ou de Google mettent la donnée au cœur de leur modèle économique. Que ce soit pour perfectionner ses algorithmes de suggestion de placement produits sur sa plateforme de e-commerce pour le premier, ou pour rendre les publicités plus pertinentes et la mettre à profit dans le cadre de ses recherches en intelligence artificielle pour le second, la donnée est une ressource qu’ils cherchent à récupérer par tous les moyens. La Smart Home constitue donc un marché de choix pour ces acteurs : en intégrant les foyers d’un grand nombre d’utilisateurs, ils accèdent à une quantité colossale de données sur leurs habitudes de vie et de consommation.

A ce titre, Amazon et Google ont chacun développé des enceintes connectées intégrant des assistants personnels, et adressables par commande vocale. Google Home (intégrant Google Assistant) ou Amazon Echo (intégrant Amazon Alexa comme assistant vocal), la promesse de ces hubs domotiques est d’améliorer le quotidien de leurs utilisateurs, en répondant à des requêtes de plus en plus complexes, dont la possibilité de contrôler d’autres objets connectés du domicile sous réserve qu’ils soient compatibles.

Ces IHM (Interfaces Homme-Machine), certes encore perfectibles, ont tout de même connu un grand succès commercial. L’idée de contrôler toute la maison simplement par la voix a convaincu près de 20% des ménages américains de les adopter [9]. Si Amazon Echo, sorti en 2014 aux US, soit 2 ans avant son concurrent principal, détient actuellement deux tiers des parts du marché américain [10], les avancées récentes de Google en matière d’intelligence artificielle risquent fortement de changer la donne.

En effet, le géant américain a présenté le 8 mai 2018, dans le cadre de sa conférence annuelle Google I/O, les nouvelles aptitudes de Google Assistant [11]. Baptisé Google Duplex, le service permet de réaliser par appel et en toute autonomie des réservations (coiffeur, restaurant, médecin…). L’Intelligence artificielle de Google se démarque par ailleurs par une compréhension complexe du contexte des échanges et par sa capacité avancée à mimer un comportement humain, en introduisant des signes d’hésitation ou de surprise.

Au-delà des interrogations éthiques que soulève un tel exploit technologique, il est probable que ces prouesses permettent à Google de rattraper son retard sur ses marchés principaux (US, Allemagne, UK). En France, Google pourrait en profiter pour essayer de maintenir son avance sur le géant des marketplaces. Sortie le 13 juin 2018, l’enceinte avec assistant vocal d’Amazon, Amazon Echo, part avec une année de retard sur son rival américain dans l’Hexagone, mais arrive avec un tarif agressif (49€ contre 149€ pour Google Home). Avec son écosystème de services des plus complets et de qualité, Google devrait dans tous les cas devenir un acteur dominant : Loup Ventures, fonds américain de Capital risque, prédit un leadership de Google Home d’ici 2022 [12].

Un ensemble d’objets connectés au sein d’une maison ne rend cette dernière ni connectée ni intelligente. Pour que la promesse soit totale, il est nécessaire que tous les objets puissent communiquer entre eux et permettent ainsi de définir des scénarios d’usage. D’un point de vue plus technique, chaque objet communique en utilisant un ou plusieurs protocoles réseaux. Ces protocoles n'étant pas compatibles entre eux, deux objets peuvent dialoguer de plusieurs manières:

Soit directement en utilisant les mêmes protocoles radios et applicatifs

Soit via un routeur ou une box qui gère les protocoles propres des objets et se charge de la transposition de l’un vers l’autre

Soit via le cloud dans le cas où les deux fabricants se sont donnés accès à leur API

Forts de ce constat, les acteurs de la Smart Home ont développé des stratégies de marché différentes.

Pour certains, la stratégie consiste à intégrer des alliances de protocoles largement utilisés, rendant leurs objets compatibles avec toute la base d’objets utilisant ces protocoles. Parmi les plus usités, on retrouve Z-wave, Zigbee, EnOcean et bien sûr Bluetooth 5.0. Ikea (avec sa ligne Tradfri compatible Zigbee), Somfy (avec sa ligne compatible io-homecontrol, protocole utilisé par de nombreux fabricants d’automatismes) ou Leroy Merlin comptent parmi ces acteurs à la stratégie ouverte. Par exemple, la Box Enki supporte les protocoles Wi-Fi, Bluetooth, EnOcean, DiO 433, LoRa et Zigbee, et de fait est donc compatible avec un grand nombre d’objets connectés. L’objectif étant d’être un hub d’entrée vers divers écosystèmes de fabricants d’objets domotiques, et par là-même encourager les utilisateurs à enrichir leur inventaire d’objets connectés en en acquérant parmi le catalogue proposé dans ses enseignes.

D’un autre côté, certains acteurs adoptent une stratégie plus écosystémique, consistant à proposer des objets connectés compatibles uniquement avec leurs technologies et écosystème. L’exemple le plus parlant est celui du HomePod d’Apple, qui en plus de n’être compatible qu’avec un catalogue restreint d’objets de tiers, requiert l’utilisation d’un smartphone iOS pour commander l’enceinte. Cette approche restrictive, en plus d’un prix conséquent de 350€ expliqué par son positionnement product centric, n’a jusqu’à présent pas permis à Apple d’obtenir un succès commercial, puisque le HomePod ne détient que 4% de la part du marché mondial des enceintes connectées [13]. De leur côté, Google et Amazon, adeptes d’un modèle plus fermé que la première catégorie, car n’embarquant pas de protocoles aussi répandus que Z-wave ou Zigbee, proposent néanmoins un catalogue d’objets connectés de tiers compatibles large et varié : thermostats, éclairage, enceintes, prises, ou encore serrures connectées. Trouver des objets compatibles reste donc possible, quoique parfois contraignant. L’objectif pour ces acteurs est d’attirer un maximum d’utilisateurs au sein de leur écosystème. Google Home est par exemple compatible avec Chromecast, Calendar ou encore Nest, tandis qu’Amazon Alexa propose des services en lien avec sa marketplace. Dans cette optique, Google est même soupçonné d’avoir vendu à perte plus de 10 millions de Google Home Mini aux US en pleine période de fêtes [14] (vendues 30$ au lieu de 50$), considérant pouvoir s’y retrouver sur la vente d’autres objets compatibles Google ou Nest.

Mais alors, quelle stratégie permettra à un de ces acteurs de se démarquer du reste de ses concurrents ? Si aucune réponse ne peut être apportée avec certitude, il semble néanmoins que les GAFA ont toutes les cartes en main pour asseoir leur domination sur le marché de la Smart Home.

Ecosystème de produits et services déjà largement adoptés par une grande partie de la population, forte avance technologique, particulièrement en matière d’intelligence artificielle, expérience utilisateur best in class, et moyens financiers suffisants pour acquérir de potentiels concurrents et diversifier les canaux adressés au sein du marché, sont autant d’atouts dont disposent les géants du web américains face au pure players et autres fournisseurs de services « locaux » (énergéticiens…).

Si le succès des enceintes domotiques témoigne déjà de la valeur perçue par les consommateurs, le rachat de start-ups prometteuses à l’image de Blink par Amazon (caméras de sécurité) pour 76 millions € fin 2017 [15], ou Nest par Google (2,7 milliards € en 2014 [3]) ne fait que confirmer la volonté des GAFA d’imposer leur écosystème au sein de la maison connectée.

Néanmoins, il reste encore quelques défis majeurs pour les GAFA. Préoccupations essentielles pour 42% des utilisateurs [6], la sécurité et la confidentialité des données générées par les objets connectés sont pour beaucoup un frein majeur à leur adoption, d’autant plus que certains scandales liés aux GAFA (Cambridge Analytica pour Facebook, ou encore Google dans le cadre de l’utilisation de données de jeunes enfants sur Youtube pour de la publicité ciblée) remettent constamment en question l’intégrité de la politique de ces acteurs en matière de données.

Enfin, les avancées récentes en matière d’intelligence artificielle, impressionnantes pour certains mais surtout effrayantes pour d’autres, viennent questionner le bien-fondé des recherches menées dans ce domaine. Certains voient déjà en Google Duplex le signe d’une déshumanisation prochaine de la société, et mettent en garde contre l’adoption de ces technologies.

Une chose est sûre, une réglementation protégeant le consommateur et une clarification préalable de la politique des GAFA sur ces deux sujets seront nécessaires à une adoption massive des objets connectés pour la maison, d’autant que certaines applications, sous-exploitées jusqu’ici à l’instar de la silver economy ou de la e-santé sont celles dont le besoin de sécurité, de fiabilité et de qualité est le plus fort.