Benchmark des Plateformes de Gestion de la…

Sia Partners a cherché à identifier les critères essentiels à la mise en place d'un réseau de distribution online performant dans le domaine hôtelier.

Sia Partners a cherché à identifier les critères essentiels à la mise en place d'un réseau de distribution online performant dans le domaine hôtelier.

Analyse des leviers de compétitivité de la distribution online des acteurs de l'hôtellerie.

La part d'internet dans le marché du tourisme européen ne cesse de croître. Avec une croissance de 3 à 4 points par an depuis 2006, elle atteint, 32% du chiffre d'affaires global du marché et pèse 68 milliards d'euros en 2009. En France, le secteur du tourisme est le premier marché de commerce en ligne, avec un chiffre d'affaires supérieur à 9 milliards d'euros en 2009, représentant ainsi 40% du marché e-Commerce. Près d'un français sur deux prépare son voyage en ligne et un français en trois en fait la réservation en 2010. Mais ces chiffres masquent un retard par rapport aux voisins européens, en particulier dans le secteur de l'hôtellerie: le taux de pénétration d'internet en 2008 n'est que de 20% en France, contre 25% en Allemagne et même 43% au Royaume-Uni.

Sia Conseil a cherché à identifier les critères essentiels à la mise en place d'un réseau de distribution online performant dans le domaine hôtelier. L'étude s'est intéressée à une trentaine d'acteurs du marché : groupes hôteliers, agences de voyages, pure players hôtellerie, comparateurs de prix et tours operators. Elle montre un double défi auquel les sites internet des acteurs de l'hôtellerie sont confrontés :

Améliorer la performance et l'ergonomie des sites Internet

Anticiper les attentes des consommateurs en offrant de nouveaux modes de recherche et de communication

Les outils de recherche d'hôtels constituent des enjeux majeurs pour les sites puisqu'ils représentent tout d'abord la première expérience client et conditionnent ensuite tout le processus de sélection.

Le premier enjeu pour les sites internet est de réduire au maximum le nombre de champs à remplir tout en étant capable d'enregistrer dans chaque champ le maximum de critères afin de proposer la recherche la plus précise possible. La pratique la plus courante est de développer un moteur de recherche où il est possible de rentrer à la fois un nom de pays, de ville, un point d'intérêt et même une adresse exacte. 65% des sites de l'étude disposent de cet outil mais seul deux sites (Hotels.com et HRS) ont un moteur de recherche permettant de pouvoir rentrer une adresse exacte et de voir les hôtels à proximité.

Le second enjeu est d'être capable de reporter une majorité de critères dans les barres d'affinage de la sélection. Les barres d'affinages permettent à l'internaute de rester flexible dans sa recherche et de la modifier à sa convenance. Cependant les critères d'affinage ne doivent pas être des doublons des critères de recherche. La bonne pratique est donc de proposer peu de critères de recherche et de nombreux critères d'affinage. Cette pratique a été développée par les pure players hôtellerie (Booking, Hotels.com, HRS) et les comparateurs de prix (Litigo, Kayak). Malgré un nombre très important de références, ces sites disposent d'une page de recherche simple et épurée.

Il est important que le client ait le maximum d'informations sur le produit qu'il achète. Pour cela les sites mettent à disposition de l'utilisateur un bon nombre d'indicateurs d'aide à la décision comme les commentaires client, une notation des hôtels, la disponibilité des chambres, la dernière réservation de l'hôtel effectuée... Ensuite ils prennent soin de mettre en valeur les hôtels vendus par une description et une galerie photo et vidéo séduisantes.

Les indicateurs d'aide à la décision

Trois sites disposent de plus de quatre indicateurs d'aide à la décision : Booking, HRS et Kayak. Ces sites proposent un fort accompagnement de l'internaute dans ces choix. Un des indicateurs les plus importants reste les commentaires clients :

Description des hôtels

Selon une étude réalisée par Coach Omnium en partenariat avec le Comité pour la Modernisation de l'Hôtellerie Française sur le comportement d'achat des clients d'hôtels sur Internet, 66% des personnes interrogées considèrent la description de l'hôtel comme un critère essentiel dans leur choix, et 59% pour les galeries photos. Il est donc important pour les acteurs hôteliers de soigner ces attributs.

Il existe donc une vraie dualité entre les groupes hôteliers et les pures players, ou en d'autres termes, entre les « producteurs » et les « consolidateurs ».Les premiers ont une approche « conservatrice » des informations qu'ils divulguent, en ne parlant que de leurs propres produits (à travers des photos et une description) alors que les seconds ont tendance à privilégier une approche web plus innovante (commentaires clients, fonctionnalité d'une plateforme en ligne).

Plus le processus global de réservation d'une chambre est long, plus le taux de conversion final sera faible. Les sites Internet se doivent d'optimiser au maximum le nombre d'étapes de sélection d'une chambre et le nombre d'étapes de réservation de cette dernière, afin d'éviter de perdre des clients en cours de processus.

Nous observons une quasi harmonisation des sites au niveau de la sélection de la chambre, puisque 68% des sites proposent une sélection en trois étapes. Au contraire, il existe des écarts importants en ce qui concerne le processus de réservation d'une chambre :

Afin de gagner la confiance du consommateur, la plupart des sites veillent à la cohérence et à la lisibilité des conditions tarifaires, afin d'être transparent vis-à-vis du consommateur et de garantir un fort taux de conversion sur leurs sites.

Les conditions tarifaires concernent la politique d'annulation et de modification de la chambre, le versement d'un acompte ou non et le moment où le client est facturé (au moment de la réservation/au début du séjour).

La bonne pratique pour ce critère est réalisée par Booking.com, qui affiche de façon très claire et très visible et dès la page de résultat de la recherche, les conditions tarifaires des hôtels affichés, par type de chambre. De plus le site laisse le choix au consommateur d'intégrer ou non ses conditions (il existe deux tarifs différents, pour une chambre où l'annulation est gratuite ou payante).

Concernant les autres sites, il existe une vraie séparation en fonction du type d'acteur :

Cette séparation illustre la difficulté de certains distributeurs à proposer des conditions tarifaires claires sur des produits qui ne sont pas les leurs et de certains tours opérateurs à définir des conditions générales de ventes homogènes et cohérentes sur ses différents canaux de vente notamment sur le canal web.

Le marché de l'hôtellerie est en pleine mutation et les nouvelles technologies représentent un véritable enjeu.

LES APPLICATIONS MOBILES

Les applications mobiles permettent au consommateur d'effectuer ou de suivre sa réservation en instantanée. Dans un secteur où le consommateur est par définition en déplacement, les applications mobiles semblent essentielles pour garantir une expérience client de qualité.

Cependant seulement 41% des acteurs hôteliers en possèdent dont quatre disposants de fonctionnalités avancées. Le pure player web HRS et le comparateur Kayak proposent par exemple une application mobile sur plus de six plateformes et avec des fonctionnalités proches de leur site web, comme un filtrage personnalisé des résultats de recherche ou l'envoi de SMS de confirmation lors de la réservation d'une chambre.

L'innovation dans ce domaine semble essentielle à l'heure où Apple vient de déposer un brevet pour son application iTravel, permettant d'accompagner l'utilisateur tout au long de son voyage, du transport jusqu'à l'hôtel, sur une application unique. Voici un état des lieux des principales fonctionnalités de cette innovation révolutionnaire :

LES RESEAUX SOCIAUX

Le développement des pages Facebook s'inscrit dans une logique d'intéraction forte avec le consommateur, afin de favoriser le bouche à oreille et la dynamique positive liée à une marque. Le choix d'un hôtel ou d'un site est très fortement lié à l'expérience qu'a eue un proche ou une connaissance client sur ce site ou cet hôtel. Le pouvoir des réseaux sociaux est donc immense, permettant un échange entre les internautes sur leurs idées voyages ou leurs « bons plans ».

L'étude s'est principalement portée sur Facebook. L'attrait d'un acteur sur ce réseau social se joue sur deux volets :

Les sites hôteliers innovent également en proposant des modes alternatifs de recherche, pour acquérir de nouveaux clients ayant des exigences particulières. Certains internautes recherchent en effet un hôtel où faire du golf, où un hôtel pour un week end romantique. Certains sont aussi très flexibles sur la destination mais ont un budget très précis en tête.

Pour satisfaire tous ces clients, voici les dernières innovations conçues :

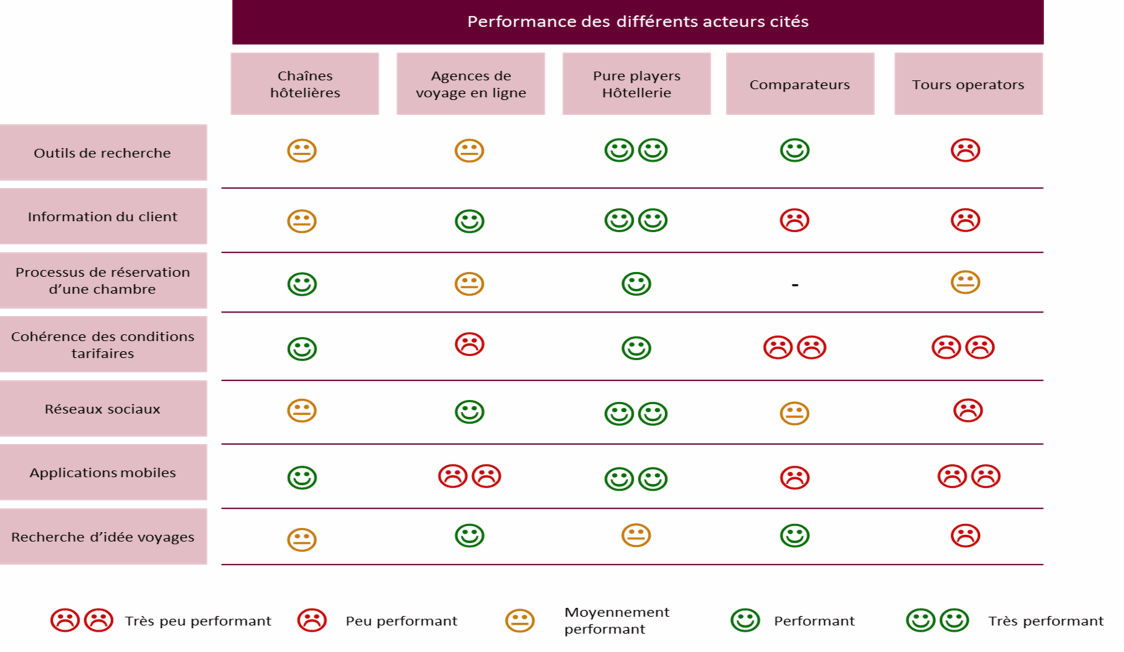

SYNTHESE DU BENCHMARK :

Les pures players hôteliers sont les acteurs les plus performants sur le web, en disposant d'un outil de recherche complet et facilement utilisable, en permettant au client d'être guidé et informé pendant tout le processus de réservation. Enfin leur approche multicanal (réseaux sociaux et applications mobiles) est la plus aboutie, ce qui renforce la fidélisation de la clientèle. Ces avantages rendent ces acteurs extrêmement compétitifs sur le marché de l'hébergement.

Les chaînes hôtelières doivent, elles, sortir d'un modèle « descriptif », tourné uniquement vers le produit et ont donc des efforts à faire afin de faciliter la recherche des internautes, en les guidant de manière plus précise dans leur choix (ajout de commentaires clients et augmentation des critères d'affinage sur la page de résultat de recherche notamment).

Enfin les tours opérateurs semblent manifestement devoir étoffer leurs canaux en ligne afin de rendre l'achat de prestation plus facile et plus pratique.