Benchmark des Plateformes de Gestion de la…

Avec près de 1 907 Mds€ d’encours fin août 2023, l’assurance-vie demeure le placement préféré des Français. Cependant, la récente hausse des taux contraint les assureurs, et dans ce contexte le nouvel Eurocroissance pourrait s’avérer être la solution pour donner un nouvel élan à la collecte.

Avec près de 1 907 milliards d’euros d’encours fin aout 2023, l’assurance-vie demeure le placement préféré des Français qui y investissent près d’un tiers de leur patrimoine. Si l’attrait pour l’assurance-vie semble constant au fil du temps - notamment par ses avantages fiscaux - ce placement a dû s’adapter continuellement pour faire face aux changements économiques et réglementaires.

Le nouvel Eurocroissance introduit avec la loi PACTE pourrait s’avérer être la solution pour donner un nouvel élan à la collecte en assurance-vie, notamment dans le contexte actuel de remontée de taux.

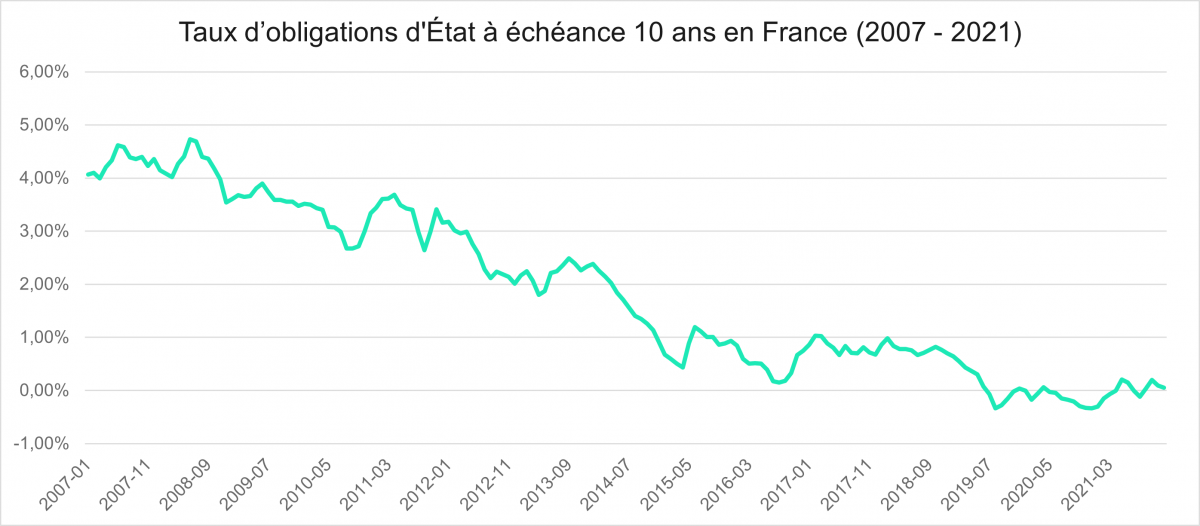

Entre 2007 et 2021, les taux ont affiché une baisse constante, jusqu’à atteindre des valeurs négatives, y compris pour les taux d’emprunt d’Etat.

Evolution des taux d’obligations d'État à échéance 10 ans en France de 2007 à 2021

Cet environnement a soulevé des risques pour les assureurs-vie, exposés à une baisse de la valeur de leurs portefeuilles obligataires et obligés de servir des taux garantis souvent supérieurs aux taux de marché. Les assureurs ont ajusté leur offre par des changements contractuels (diminution des taux garantis, introduction de garanties brutes de frais de gestion, …) et par une orientation de la collecte vers les unités de compte (UC), malgré la réticence de certains assurés à abandonner la garantie des fonds euros.

Après plusieurs années de réflexion autour d’un produit « Euro-diversifié », le gouvernement introduit en 2014 un nouveau produit d’assurance-vie pour diversifier l’épargne des Français : c’est la naissance de l’Eurocroissance. Ce produit est censé offrir un compromis à mi-chemin entre la sécurité des fonds Euros et le rendement des unités de compte tout en permettant de financer l’économie réelle, en favorisant des placements long terme. Ce nouveau produit souhaite introduire une meilleure répartition des risques entre assureurs et assurés :

Contrairement au fonds euro, qui présente une garantie du capital à tout instant, l’Eurocroissance vise à garantir la préservation du capital ou le versement d’une rente à une échéance minimale de huit ans. A la souscription, l’assuré décide d’un niveau de garantie au terme du contrat. L’assureur est quant à lui amené à comptabiliser deux provisions distinctes :

La PTD est décomposée en « parts ». L’assuré détient un certain nombre de parts d’une même valeur (comme c’est le cas pour les contrats en unités de compte), l’assureur garantissant ce nombre de parts et une valeur minimale de la part jusqu’à l’échéance. Le montant de la prestation versée à l'assuré est égal à la somme de la provision mathématique (ou simplement de la valeur garantie à la date d'échéance du contrat) et de la valeur liquidative de ses parts de PTD.

L’Eurocroissance introduit également une nouvelle provision : la Provision Collective de Diversification Différée (PCDD). Cette provision, semblable à la Provision pour Participation aux Bénéfices (PPB) sur le fonds euro, permet de lisser les performances sur une durée de 8 ans, à la discrétion de l’assureur.

Dans sa conception, ce nouveau produit combine les éléments clés des deux supports historiques : d’une part, la notion de PM propre aux fonds en euros, investie sur des actifs peu risqués et servant à couvrir la garantie, et d’autre part, la notion de PTD et de valeur de marché propres aux contrats en unités de compte, offrant un mécanisme de diversification et de dynamisation de l’épargne des assurés et de meilleures performances financières.

La comptabilité de la PTD en valeur de marché impacte le pilotage du produit, à l’instar des unités de compte. En effet, les richesses latentes ne sont plus un outil de pilotage puisque les variations de marché sont directement intégrées dans les encours des assurés qui en supportent en partie le risque.

Cette première version de l’Eurocroissance s’avère être un échec commercial : à fin 2018, ce support ne représente que 2,5 milliards d’euros sur près de 1700 milliards d’euros d’encours dans l’assurance-vie, soit moins de 0,2% des encours. Plusieurs éléments permettent d’expliquer cet échec :

Dans le cadre de la loi PACTE du 22 mai 2019, le gouvernement a cherché à revitaliser l’Eurocroissance en simplifiant et clarifiant le produit, avec comme objectif de multiplier les encours par 8 à horizon 2022. Par l’article 72, ainsi que les décrets du 23 décembre 2019 et l’arrêté du 26 décembre 2019, ce texte introduit le « Nouvel Eurocroissance ». Disponible depuis le 1er janvier 2020, ce nouveau support d’investissement vient en complément de l’Eurocroissance 2014, les deux formules coexistant sur le marché assurantiel.

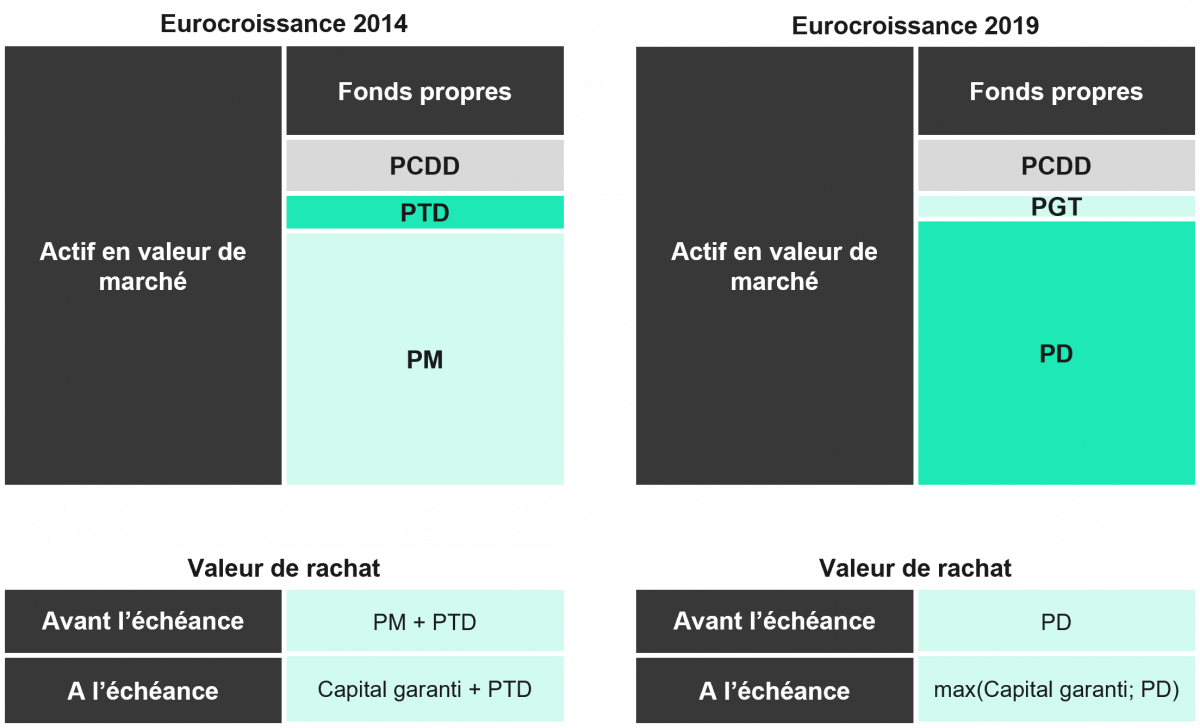

La principale différence entre l’ancien et le nouvel Eurocroissance réside dans le fait que désormais, l’intégralité de la prime est investie en parts de Provision de Diversification (PD). Par conséquent, la Provision Mathématique disparait.

La lisibilité du fonds et de ses rendements est considérablement simplifiée car l’épargne est exprimée en parts de PD uniquement. Le rendement n'est ainsi plus lié à la durée de l'investissement, ce qui signifie qu'il est identique pour tous les assurés, quelle que soit leur échéance.

En cas de rachat anticipé, la valeur de rachat correspond à la PD (toujours égale au nombre de parts fois la valeur de la part de PD qui ne peut être inférieure à un minimum). Si l’assuré rachète son contrat avant le terme, il risque alors une plus grande perte de capital selon l’évolution de la PD. Au terme du contrat, qui est toujours d’au moins huit ans, l’assureur verse le montant le plus élevé entre la Provision de Diversification et la garantie à terme. Le nouvel Eurocroissance intègre à ces fins une nouvelle couche de protection à travers la création d’une Provision pour Garantie à Terme (PGT). Cette dernière est constituée lorsque la somme de la Provision de Diversification (PD) et de la Provision Collective de Diversification Différée (PCDD) n’est pas suffisante pour couvrir la valeur actualisée du montant garanti.

Comparatif des deux versions de l'Eurocroissance

En résumé, cette nouvelle mouture présente des améliorations significatives par rapport à son ancienne version, tant pour les assureurs que pour les assurés.

Pour l’assureur, ce produit offre un meilleur pilotage des placements et des revalorisations :

Pour l’assuré, ce produit offre un fonctionnement plus compréhensible et des meilleures perspectives de rendement tout en conservant une garantie à terme :

Lors de la révision du produit Eurocroissance dans le cadre de la loi PACTE, le gouvernement français s’était fixé un objectif d’encours chiffré : « passer de 2,5 milliards d’euros à 20 milliards d’euros d’encours sur l’Eurocroissance d’ici 2022 ». Force est de constater que cet objectif est loin d’être atteint, puisque l’encours Eurocroissance à fin 2022 peine à dépasser les 7,1 milliards d’euros. Ces faibles encours peuvent s’expliquer par divers facteurs :

La plupart des acteurs qui commercialisent actuellement des Eurocroissance s’accordent à dire que le produit offre une meilleure rentabilité que les fonds Euro, puisqu’ils voient leurs contraintes en capital diminuer et atteignent une meilleure espérance de performances financières.

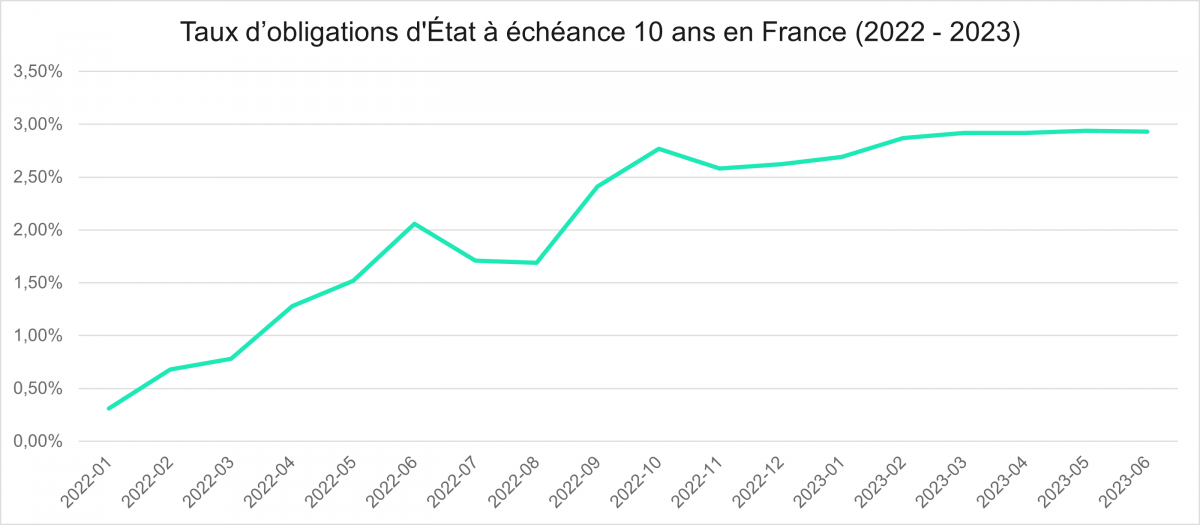

La situation de baisse des taux puis de maintien en taux bas a été souvent évoquée comme un frein à la commercialisation de nouveaux produits ces dernières années. Or, depuis 2022, le marché connaît une hausse rapide des taux d’intérêts menée par les banques centrales afin de lutter contre l’inflation.

Hausse des taux d’obligations d'État à échéance 10 ans en France depuis 2022

En l’espace d’un an et demi, les taux d’obligation à 10 ans de l’Etat Français qui étaient proche de 0 frôlent désormais les 3%, entraînant des moins-values sur les portefeuilles obligataires et une hausse des rachats conjoncturels.

Dans ce cadre particulier, on pourrait observer une convergence des intérêts des assureurs et des assurés autour de l’Eurocroissance, qui pourrait alors s’avérer une arme redoutable pour les assureurs qui seraient prêts à le commercialiser :

Enfin, la transition vers l’Eurocroissance, que ce soit par le transfert des encours ou l’orientation de la collecte, demeure un levier pour les assureurs afin d’augmenter leur rentabilité tout en diminuant leur besoin en capital.

Dans sa publication fin juillet, France Assureurs constate un essor de l’Eurocroissance, avec une hausse de +41% de la collecte au premier semestre 2023, pour des encours atteignant 7,6 milliards d'euros et regroupant plus de 470 000 contrats. Ces résultats mettent en évidence un intérêt croissant pour ce produit, laissant entrevoir une tendance favorable qu’il faudra continuer à suivre, tout en maitrisant les risques, notamment de liquidité, liés à une accélération de la décollecte du fonds €.

Azzopardi V., Carreira M., Dumas N. & Jarrijon S. (2023), Le marché de l’assurance-vie en 2022, ACPR

Ahado F., Azzopardi V., Carreira M., Chantrelle L. & Ly D. (2023), La situation des assureurs soumis à Solvabilité II en France fin 2022, ACPR

(2023), L’assurance vie continue de se développer et la collecte nette demeure positive en mars 2023, France Assureurs

DELAIN, L. (2023), Les fonds eurocroissance, une troisième voie enfin rentable ?, Les Echos

LETY, B. (2023), Les fonds eurocroissance : fonctionnement et fiscalité, MoneyVox

LETY, B. (2023), Assurance vie : les rendements des fonds eurocroissance font du yoyo, MoneyVox

(2022), Malgré l’environnement économique dégradé, le développement de l’assurance vie reste bien orienté sur le mois de juin, France Assureurs

(2022), L’assurance française : données clés 2021, France Assureurs

POULLENNEC, S. (2022), Epargne : AXA freine sur l'assurance-vie traditionnelle pour redéployer son offre, Les Echos

VIE, S. (2022), Le retour de l’eurocroissance, L’Argus de l’Assurance

PELTIER, M. & ODIER, C. (2021), Eurocroissance : quels sont les impacts attendus de la loi PACTE ?, AXA / ALLIANZ

POPA, T. (2020), LE NOUVEL EUROCROISSANCE : UNE RÉELLE OPPORTUNITÉ ?, Square

KARAYAN, R. (2020), Generali lance un fonds eurocroissance nouvelle génération, L’Argus de l’Assurance

KARAYAN, R. (2020), Assurance vie : Prepar-Vie et l'Unep plaident pour l'eurocroissance, L’Argus de l’Assurance

DELAIN, L. (2020), Assurance-vie : que vaut la nouvelle version de l'Eurocroissance ?, Les Echos

RAGNEAU, M. (2020), Attractivité du nouveau produit Eurocroissance dans un contexte de taux bas, Galéa & Associés

BRIAND, C. (2019), Fonds euro-croissance : perspectives offertes par la Loi PACTE au marché de l'assurance-épargne, Sia Partners

BIAN, Y. (2015), Eurocroissance : étude d’une nouvelle stratégie d’investissement et de politique de participation aux bénéfices, HSBC Assurances Vie