Agentforce, l'agent GenAI de Salesforce

À l’ère du digital, la réputation des établissements bancaires, auparavant bien assise et stable, est en permanence remise en question. Quelles approches ces établissements peuvent-ils adopter pour y remédier ?

Ces dernières années, les banques ont fortement axé leurs efforts sur la gestion des risques traditionnels, parfois au détriment du risque réputationnel, pourtant bien réel et catalyseur de ces derniers. La banque Dexia à l’issue de la crise des subprimes ou plus récemment le « Libor-Gate » en sont de bons exemples, attestant de l’impact direct de la réputation de ces acteurs sur leurs activités.

Les domaines d’intervention des banques, leurs performances, leurs axes de développement voire leur capacité à innover ou à résister aux nouvelles menaces (e.g. les cyber-attaques) influent largement sur la réputation des institutions. Cette opinion générale du public, des investisseurs, des clients et de bien d’autres parties prenantes à leur égard, représente à elle seule une variable économique indépendante. Comme tout actif de l’entreprise, maintenir une bonne réputation et maîtriser les risques en la matière nécessite une attention de tout instant. On y parvient en menant régulièrement des actions concrètes combinant des mesures de prévention et des « daily watch », sur la base de nombreux critères. Les résultats d’études menées sur le sujet montrent que la réputation des acteurs du monde bancaire se joue sur les leviers principaux qui sont la qualité des produits et services, la gouvernance, l’engagement social (e.g. la finance durable), le caractère innovant des activités et la capacité à faire face aux crises.

Historiquement, l’image de marque des grandes compagnies restait relativement stable ou du moins prévisible par des facteurs clefs contrôlables comme la puissance de leurs réseaux, des bilans financiers robustes et une forte relation client de proximité. Cependant, à l’ère du digital, de simples résultats de recherches Google à connotations négatives peuvent anéantir une réputation solidement bâtie durant des années à l’aide de campagnes marketing onéreuses. L’émergence des réseaux sociaux et des centres de contre-pouvoir comme les organisations non gouvernementales, les communautés de pouvoir local et les différentes investigations de journalistes renforcent cette menace et incitent les entreprises à considérer leur réputation comme non tangible et muable dans le temps. A titre d’exemple, en 2016, Volkswagen à la suite du « Diesel Gate » est passée de la 15ème place à la 149ème place du classement du cabinet Reputation Institute en France. Les cyberattaques représentent également un facteur de risque de plus en plus significatif compte tenu de leur fréquence et de leurs portées.

"Il faut vingt ans pour construire une réputation et cinq minutes pour la détruire. Si vous gardez ça à l'esprit, vous vous comportez différemment"

Les institutions bancaires en sont bien conscientes, puisque 70 à 80% des valeurs de leur entreprise reposent sur des actifs intangibles comme l’image de marque. Pourtant, aujourd’hui le constat est le suivant : les entreprises ont tendance à se concentrer sur les risques traditionnels (risque opérationnel, de crédit, de taux, etc.) au détriment du risque de réputation dont les activités de contrôle ne sont pas intégrées et sont souvent traitées de manière indépendante, sans outils adéquats ni gouvernance dédiée.

Ne possédant pas de vision consolidée ni de dispositif de contrôle, les banques concentrent davantage leurs efforts sur le rétablissement et non sur la prévention des atteintes, limitant ainsi leur capacité à anticiper ces menaces.

La réputation représente un élément clef, difficilement contrôlable, du soft power de l’entreprise. C’est sur la solidité de cette image que se construit la confiance de l’opinion publique et constitue en cela un enjeu de premier plan.

Les conséquences d’une perte de réputation sont diverses. Elle peut affecter la capacité de la banque à acquérir de nouveaux clients et collaborateurs, ce qui est d’autant plus frappant chez les jeunes diplômés, de plus en plus soucieux d’intégrer une institution qui soit en accord avec leurs valeurs. L’enjeu est également de taille concernant la capacité à attirer de nouveaux investisseurs et à se financer auprès des marchés. A titre d’exemple, suite aux évènements de 2008, les banques bénéficiant d’une meilleure réputation ont vu leurs cours de bourse remonter plus rapidement. Le risque de réputation peut s’avérer être un catalyseur redoutable des risques plus traditionnels (opérationnel, de crédit, de taux, etc.). La crise de 2008 en est un bon exemple : les banques leaders, connues du grand public et profitant d’une bonne réputation ont pu atténuer plus facilement les conséquences de la crise. A contrario, d’autres banques, comme Dexia, pâtissant d’une faible notoriété auprès de ses clients et investisseurs, a quitté le CAC40 et son cours de bourse a remonté plus lentement que d’autres banques de meilleure renommée. Les crises économiques restant un phénomène cyclique et étant amenées à se renouveler dans un futur plus ou moins proche, la réputation représente belle et bien un réel rempart face à cette fatalité. En matière d’impact direct de ce risque sur les activités de la banque, nous pourrons retenir l’augmentation des coûts dus aux enquêtes et sanctions des autorités compétentes, et les conséquences sur le service client d’avis négatifs postés en ligne.

L’enjeu autour du risque réputationnel est donc double : il est nécessaire pour une banque de réduire son exposition à ce risque afin de mieux couvrir ses autres risques, ainsi que de stabiliser ses performances via une meilleure notoriété.

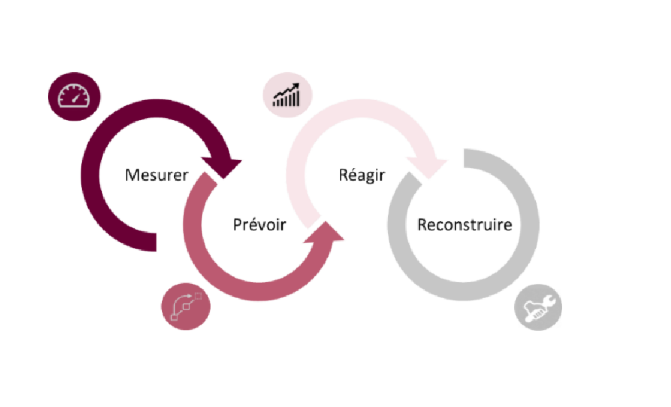

L’approche suivante décline en quatre volets les actions à mener afin de constituer une stratégie solide de gestion du risque réputationnel :

Pour ce faire, des outils adaptés et une gouvernance d’entreprise maîtrisée sont nécessaires

Dans une démarche d’anticipation, la création d’indicateurs ainsi que leur analyse et suivi favorisent la maitrise du risque de réputation. Collecter simultanément des données relatives à la performance de l’entreprise et à sa réputation, auprès de différentes parties prenantes, peut s’avérer être très instructif afin de comprendre et d’analyser leur corrélation et leurs impacts mutuels.

Il est également primordial pour une banque de gérer et d’anticiper toute crise réputationnelle. Pour ce faire, des outils permettent d’identifier les signaux faibles annonciateurs d’une crise à venir. La surveillance des réseaux sociaux (Social Networking Listening) donne un bon indicateur de tendance. Ces réseaux, et plus largement le Web, véhiculent l’image de la société à travers des avis et des commentaires et ont une grande influence sur l’opinion générale des parties prenantes existantes et à venir. L’utilisation de tels outils permet aussi une réponse rapide de la part de la banque attaquée pour rassurer ses clients et donne une vision globale de « l’e-reputation » de chaque acteur, à travers de nombreuses sources de données et d’informations. La rapidité d’intervention est d’autant plus importante que l’article 226-4-1 du Code Pénal contraint les entreprises à déclarer tout contenu diffamatoire dans un délai de trois mois après la publication des premiers éléments, sous peine de ne plus pouvoir supprimer ces éléments passé ce délai. La détection de la structure ou de la provenance de faux avis par exemple, apporte une réponse concrète à ce type de menace, et permet à l’entreprise d’endiguer de fausses rumeurs ou des atteintes malveillantes à l’encontre de sa réputation.

Ces outils sont donc non seulement des moyens de contrôle efficaces mais ils représentent également une opportunité pour véhiculer une image positive à l’extérieur de l’entreprise, tout en assurant une forte réactivité.

La gouvernance d’entreprise se présente comme une réponse appropriée à la maîtrise des facteurs de risques internes. Elle rassemble l’ensemble des dispositifs, des incitations, des politiques et des sanctions mises en œuvre pour favoriser une bonne conduite auprès du public et des autorités compétentes. Gage de transparence, une gouvernance irréprochable permet d’endiguer toutes dérives ou tous risques pouvant porter dommage à l’image de l’entreprise. C’est d’autant plus vrai pour le secteur bancaire, où tous incidents de type délit d’initiés, abus de faiblesse ou conflits d’intérêts nuisent considérablement à la confiance que lui portent ses parties prenantes. A contrario, l’absence de gouvernance permet, voire incite, la prolifération de tels comportements menaçant la réputation d’un établissement bancaire.

L’exemple récent du « Libor Gate » nous a démontré que les banques sanctionnées n’ont pas su interdire les pratiques de certains de leurs collaborateurs, et cela malgré les plaintes des clients lésés. Non seulement l’image de ces banques a été atteinte mais elle a aussi conduit à un coût conséquent pour ces dernières comme l’atteste le montant des amendes, représentant plusieurs milliards d’euros au total. La mise en œuvre d’une gouvernance exemplaire aurait pu permettre d’anticiper et de contrôler l’enrayement des comportements déviants en cours.

Enfin, face au risque réputationnel, les changements d’organisation se présenteraient comme un élément de réponse interne efficace, notamment grâce à la nomination de personnes à la jonction entre des fonctions de communication et de RSE, mais également via des exercices de gestion de crise réguliers.