Observatoire de la mobilité aérienne urbaine (UAM…

Cartes bancaires sans contact, paiement par smartphone ou via QR code, les opérations de paiement sont en pleine révolution : l’expérience client est profondément améliorée grâce à des technologies la rendant de plus en plus simple et rapide.

Le paiement tend même à devenir complètement invisible et transparent pour l’acheteur, à l’instar de l’expérience d’achat sur Amazon par exemple. Quelles sont donc ces technologies ? Quel succès rencontrent-elles dans les différentes régions du monde et pour quelles raisons ?

Les consommateurs, dans une recherche perpétuelle d’instantanéité et de transparence au sein de leurs parcours d’achat, sont séduits par les paiements sans contact, notamment par la facilité et la rapidité qu’ils apportent. Les parcours standard habituels tels que le paiement par carte bancaire traditionnelle ou par cash représentent de plus en plus des freins : les paiements apparaissent longs et l’expérience peu fluide.

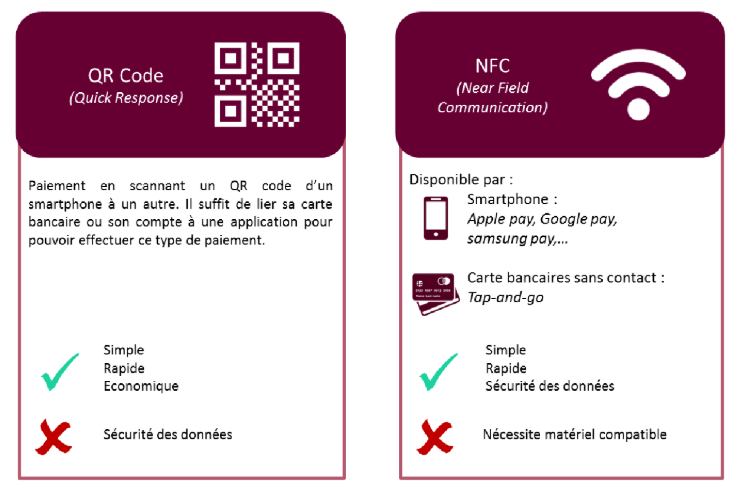

Présentation du QR code et du NFC:

Il y a tout d’abord le QR code : il fonctionne sur le même principe qu’un traditionnel code-barres, à la différence qu’il peut contenir 300 fois plus d’informations et peut être décodé très rapidement (QR signifie Quick Response). C’est une technologie simple et facile d’accès pour les utilisateurs : il suffit de posséder un smartphone et de lier sa carte de crédit ou son compte bancaire à une application de paiement par QR code pour pouvoir l’utiliser. Le QR Code peut être dynamique ou statique : dynamique car pouvant être modifié, même après impression, et permettant de recueillir des statistiques de scan, et statique car ces mêmes options ne sont pas possibles.

La technologie NFC (Near Field Communication) est elle aussi au cœur des paiements sans contact. Il s’agit d’une puce qui permet l‘échange d’informations sans fil entre deux périphériques à courte portée (maximum 10 cm). Elle permet de transmettre de nombreuses informations de manière sécurisée et peut être intégrée dans les cartes bancaires, les smartphones, ou encore les objets de la vie courante type bagues, bracelets, …

Ces technologies font opposition à des paiements traditionnels tels que le paiement par carte bancaire classique dit « EMV » pour Eurocard Mastercard Visa, fondé par ces 3 entreprises en 1995.

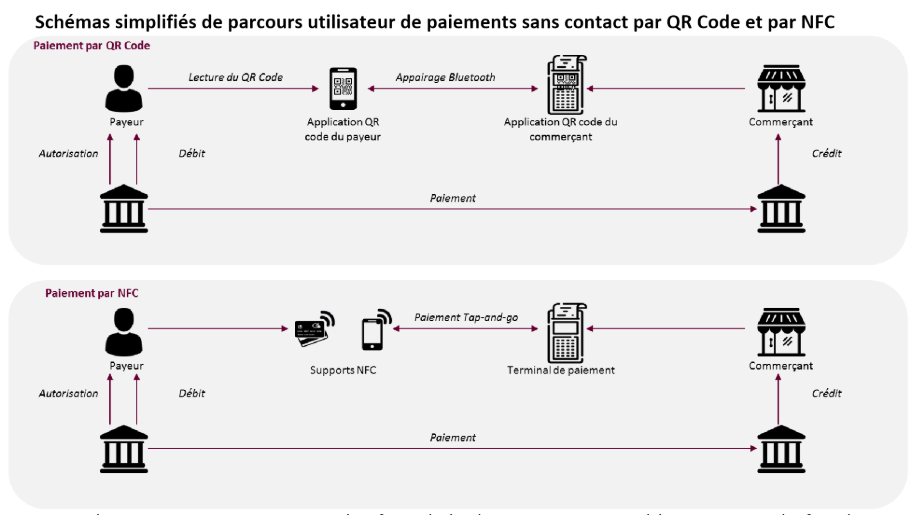

Schémas simplifiés de parcours utilisateur de paiements sans contact par QR Code et par NFC

A travers les paiements sans contact, les formalités de paiement sont réduites au simple fait de scanner son portable ou sa carte bancaire. Le paiement devient alors une expérience. La généralisation des smartphones dans le monde alimente le développement des paiements sans contact : le smartphone remplace à la fois la carte bancaire et le terminal de paiement.

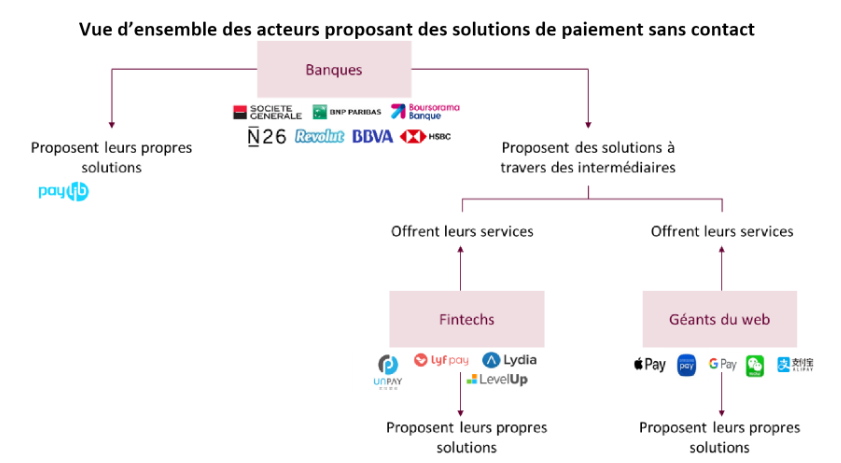

Vue d’ensemble des acteurs proposant des solutions de paiement sans contact

Tous les éditeurs traditionnels de systèmes de paiement ont pris le virage du sans contact : autant les éditeurs de cartes historiques (Mastercard, Visa, American Express) que les fabricants de terminaux (Ingenico, Gemalto). Les banques, à travers les fournisseurs d’application permettant le paiement par QR code (WeChat et Alipay en Asie principalement, mais aussi Lydia en France par exemple) ainsi que les principaux fabricants de smartphones (Samsung, Apple, …) les utilisent pour développer leurs offres de paiement sans contact. Par ailleurs, les banques offrent également des solutions en propre.

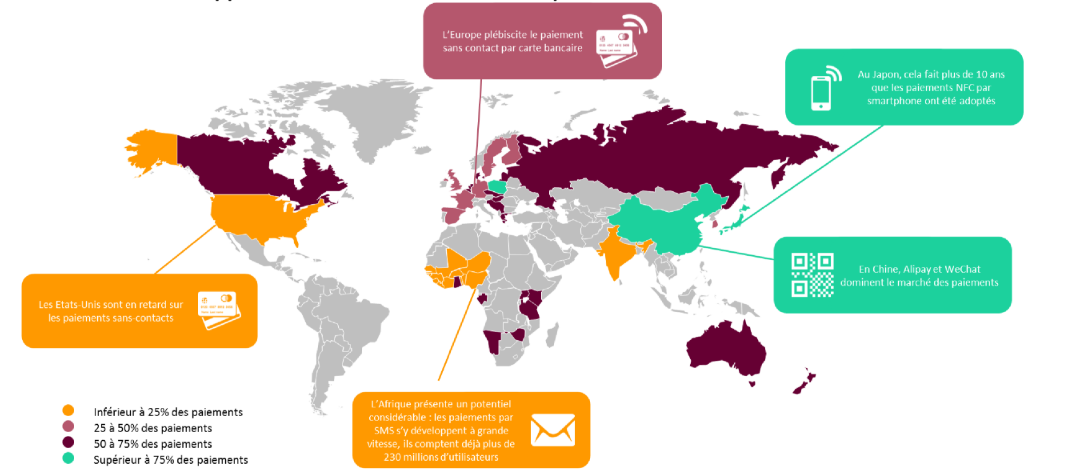

Les paiements sans contact font consensus chez les utilisateurs et plus particulièrement en Asie où ils rencontrent un très fort succès. En Asie c’est le paiement par mobile via QR code qui a pris l’avantage. Le QR code a conquis l’Asie car il ne nécessite quasiment aucun équipement : un smartphone, même bas de gamme, suffit à effectuer ou recevoir ce type de paiement ; les commerçants n’ont pas à s’équiper de terminaux bancaires. Alipay et WeChat y sont les mastodontes du paiement par QR code : ils représentent à eux deux 93% du marché Chinois en 2018 alors que les paiements par QR code correspondaient à plus de 40% des paiements totaux en Chine en 2017[1]. Ils sont également présents dans le reste de l’Asie où le développement des paiements mobiles est moins avancé mais reste toutefois très demandé.

En Afrique, par ailleurs, même si pour le moment le paiement par téléphone est principalement basé sur les sms, le développement progressif des smartphones permet le développement du paiement via QR code.

En revanche, la sécurité du QR code fait défaut : il n’est pas assez sécurisé et il est quasiment impossible de vérifier son authenticité à l’œil nu, ce qui occasionne de nombreuses fraudes.

A l’inverse en Europe, c’est la technologie NFC qui est préférée. Le paiement sans contact par carte bancaire dit « Tap-and-go » est la forme de paiement sans contact la plus utilisée en Europe. Mastercard annonce que plus de 50% des transactions par cartes bancaires sont effectuées sans contact dans plus de 15 pays européens clés[2]. Ce phénomène est encore plus important en Australie et en Nouvelle-Zélande.

Son instauration progressive via les plafonds imposés par les gouvernements et l’équipement des commerces a conquis la population. Les assurances apportées par la carte bancaire rassurent les utilisateurs et les gains de temps sont très appréciés. La France, le Royaume-Uni et la Pologne sont les plus grands utilisateurs du paiement sans contact, alors que, faute d’équipement, le traditionnel paiement par espèce allemand résiste au sans contact[3].

Les Etats-Unis sont en retard. Le pays, pourtant symbole de la société de consommation et de l’innovation technologique, présente un très faible taux d’adoption du paiement sans contact alors que son voisin canadien est déjà conquis. En 2016, on recense seulement 25 millions de cartes sans contact en usage aux US alors qu’il y en a déjà 165 millions en Europe[4], soit 6,5 fois moins. A l’origine de ce faible développement, on retrouve l’apparition tardive des cartes bancaires « EMV » : elles ne sont arrivées sur le marché américain qu’en 2015 (versus 2005-7 en Europe) et les banques on fait le choix d’assurer d’abord l’implantation de ces cartes sans possibilité de sans contact, en leur accordant l’option sans contact seulement dans un second temps. Pourtant, Starbucks revendique plus de 12% des paiements mobiles américains au 1er trimestre 2018 via son application fonctionnant par QR code[5]. Néanmoins, la seconde génération de cartes bancaires, utilisant le NFC cette fois-ci, remplace progressivement les anciennes cartes et devrait être le point d’amorce du développement du paiement sans contact aux Etats-Unis.

Peu importe la région du monde, le développement du paiement par mobile directement via NFC est limité pour le moment, notamment dû à la contrainte de possession d’un smartphone évolué et performant. Apple Pay a un succès restreint, Google Pay et Samsung Pay ne sont pas encore disponibles dans tous les pays d’Europe. La part des paiements mobiles réalisés via NFC est inférieure à 10% des paiements mobiles en Chine[6]. Le Japon fait office d’exception sur ce point : depuis 2004 des puces Felica (technologie quasi-équivalente à la NFC développée par Sony) sont intégrées dans les téléphones et leur utilisation est monnaie courante.

Le développement des nouvelles formes de paiement sans contact dans le monde

En résumé, la révolution des paiements est durablement lancée et les paiements par espèce s’effacent progressivement au profit d’une expérience améliorée. L’avenir du sans contact est prometteur : il reste encore de nombreux marchés à conquérir et la technologie a un gros potentiel d’évolution. Chaque technologie a ses propres spécificités et séduit un certain type de consommateurs à travers le monde. Si la question de la compatibilité entre les différentes technologies se pose, elle est très vite balayée par l’attrait des consommateurs pour cette expérience. C’est aussi la sécurité et la fiabilité des paiements qui est globalement améliorée. En effet, la sécurité et la confiance des utilisateurs sont impératifs sur ce marché, la moindre faille peut entraîner à la fois un rejet de la part des consommateurs et des autres acteurs du marché mais aussi des législateurs.

[1] Redesigning Education for Industry 4.0

[2] Le paiement sans contact s'impose en Europe

[3] Comment paient les Européens?

[4] Contactless "tap-and-go" credit cards in the US market

[5] Starbucks, roi du paiement mobile

[6] Why QR codes trump NFC in China