Observatoire de la mobilité aérienne urbaine (UAM…

L’industrie de la gestion de fortune fait face à différents défis...

L’industrie de la gestion de fortune fait face à différents défis : multiplication des obligations réglementaires, pression constante sur les marges tant due à une conjoncture économique et financière tendue (particulièrement en cette période de taux d’intérêts faibles) qu’à un environnement concurrentiel fort où les attentes de la clientèle restent en perpétuelle évolution. Dans ce contexte, les initiatives d’automatisation (RPA, Robo-Advisor, etc.) et d’IA sont légion et s’inscrivent principalement dans une optique d’optimisation des coûts back et middle office.

L’automatisation digitale, notamment à travers le RPA, semble constituer un levier important d’optimisation et de réduction des coûts pour l’industrie de la gestion de fortune et ce, tout au long de la chaîne de valeur :

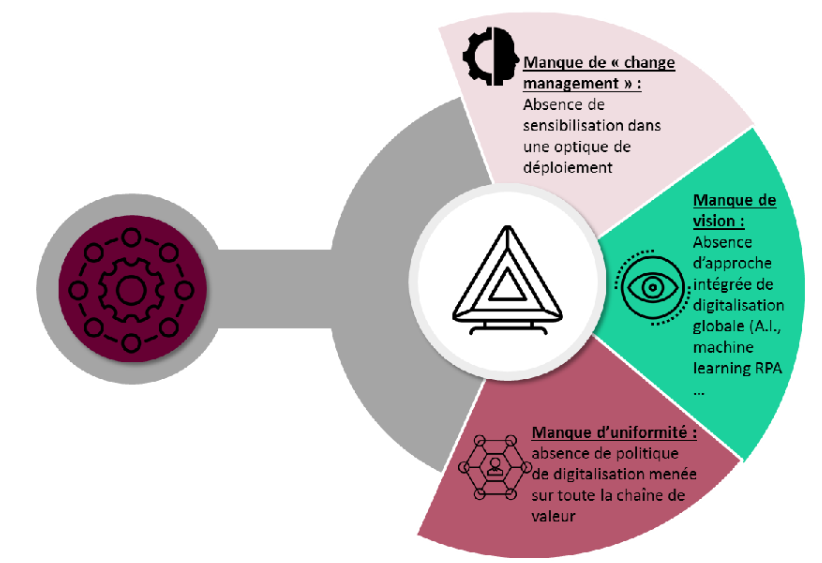

Toutefois, quelques années après le lancement des premiers projets d’automatisation, force est de constater que les gérants éprouvent aujourd’hui une difficulté à en ressentir l’impact et que le ROI, malgré les budgets consacrés, n’est pas au rendez-vous. Différentes études confirment cette tendance et montrent un niveau de satisfaction mitigé des managers de l’industrie de la gestion de fortune sur les impacts positifs du RPA, notamment sur la réduction des coûts et des risques mais aussi sur l’optimisation de la qualité des processus.

Un premier constat est que les coûts sont souvent sous-évalués : l’installation du robot n’est souvent que la première étape ; la mise en production (licence, organisation, etc.) vient compresser les perspectives de rentabilité. Il est donc d’une importance capitale que l’installation du robot permette de dégager concrètement du temps à un nombre conséquent d’ETP. De plus, l’industrie de la banque privée a essentiellement centré ses projets RPA autour de l’automatisation de process back ou middle office. Or, dans certains cas, l’automatisation de ces process a montré ses limites : les processus de décision peuvent s’avérer complexes et nécessitent une réflexion de la part des agents, ce qui les rend difficilement réplicables.

Il ne s’agit donc pas seulement de lancer des initiatives de RPA mais surtout de savoir où, quand, et comment les intégrer à la chaîne de valeur de l’industrie de la gestion de fortune. La difficulté est de trouver la bonne cible pour l’implémentation de RPA et de ne pas s’intéresser uniquement au « head count » ou à l’aspect répétitif des tâches, les processus décisionnels pouvant être plus difficiles à transposer qu’initialement prévu. En somme, il faut surtout identifier les activités où le RPA pourra avoir un vrai ROI durable.

L’avènement du RPA au sein de la gestion de fortune passera par une nouvelle vision de ce dernier à la fois sur sa cible et sur sa gestion : mise en place du pilotage opérationnel des robots au niveau groupe, d’une stratégie et d’un agenda global sur une vision long terme de digitalisation, le tout accompagné d’une démarche de conduite du changement, tant sur les processus qu’à destination des collaborateurs impactés. La réflexion, qui s’opère aujourd’hui trop souvent sur une partie granulaire d’un processus, doit s’élargir et considérer une optimisation des process dans leur ensemble. En prenant l’exemple des reportings, la réflexion de la banque privée devra se faire au niveau de l’amélioration qualitative de l’ensemble du processus via une digitalisation et une personnalisation globale (i.e. agrégation de comptes, simulations, etc.).

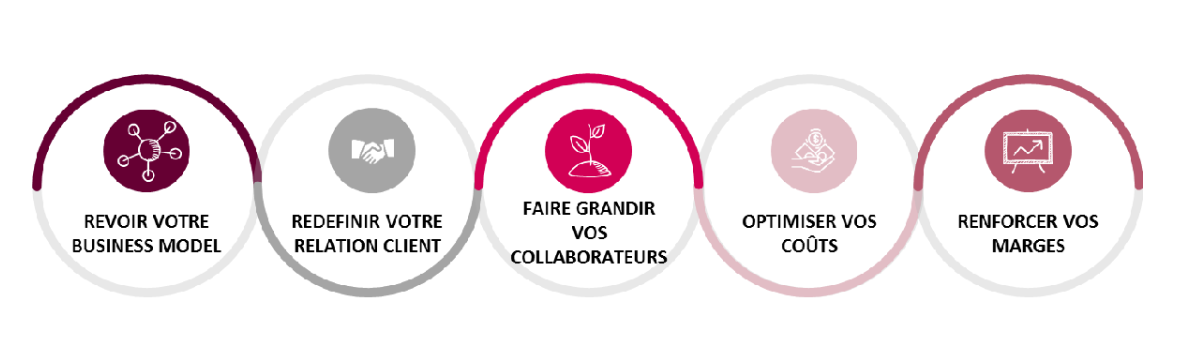

Afin de bénéficier des leviers d’optimisation et de réduction des coûts qu’offrent les technologies d’IA et de RPA, il convient de les inscrire au cœur d’une vision stratégique à long terme impactant directement le business model des acteurs du secteur. En effet, afin de prendre ce virage digital, il est nécessaire de passer d’une approche centrée sur les coûts à une démarche intégrée et globale touchant aussi bien l’offre de service (tendant vers une hyperpersonnalisation), la tarification et le parcours client que les processus réglementaires et back office.

Nous l’avons vu : l’automatisation de processus peut certes engendrer des gains en matière d’ETP mais ces derniers restent limités et essentiellement cantonnés aux département back et middle office. Il est donc intéressant d’axer son analyse sur la partie revenu et notamment sur l’offre de produits et services que proposent les banques privées.

Tout d’abord, au niveau de l’offre, un basculement est en train de s’opérer avec une importance accrue donnée aux services de core advisory et de gestion de fortune, au détriment des services brokerage dont l’automatisation et la digitalisation permettent au client d’agir avec plus d’autonomie, notamment sur les passages d’ordres. Le process advisory prend donc le pas sur la gestion sous mandat, poursuivant ainsi la transformation du business model des banques privées des transaction & management fees vers un modèle centré sur les asset-based fees.

Outre l’autonomie, l’autre grande tendance de fond induite par les technologies d’automatisation et d’IA est l’hyperpersonnalisation de l’offre bancaire. Ainsi, le gap entre besoin client et offre serait comblé par une meilleure segmentation en amont puis par une offre tendant vers du « sur-mesure » (à l’instar des Family Offices). L’innovation technologique doit ici s’imaginer comme une combinaison des technologies de RPA et d’IA : amélioration de la qualité et de la profondeur des reportings clients, pré-remplissage de documents fiscaux et réglementaires.

Cette mutation de l’offre de service doit nécessairement s’accompagner d’une digitalisation du parcours client et des modes d’interaction, avec un positionnement entre le physique et digital selon la typologie de service. On peut ainsi s’orienter vers une banque privée 100% numérique pour la gestion financière pure (via des robo-advisors notamment) combinée à un accompagnement du banquier privé pour la gestion globale du patrimoine (aspects fiscaux et successoraux par exemple). L’automatisation va également favoriser l’autonomie des clients sur la partie transactionnelle (passage d’ordres, souscriptions, versements) ainsi que sur la partie agrégation et simulation (via des reportings consolidés, des conseils en investissement personnalisés et dynamiques, etc.). On peut pousser davantage cette réflexion et même imaginer que les insights d’investissement de certains clients, récupérés et analysés via des technologies de RPA et d’IA (« Natural Language Processing » notamment), pourront contribuer à la définition de nouvelles stratégies d’allocation.

Afin de pouvoir mettre en œuvre ces évolutions du business model et de la relation client, les banques privées doivent impérativement attacher une importance toute particulière aux technologies dans lesquelles elles vont investir mais aussi aux domaines et à la manière dont elles vont les implémenter.

Un paradigme important à retenir est que la robotique et l’IA ne doivent plus représenter deux initiatives séparées. En effet, le RPA fait de plus en plus appel à l’IA afin de pouvoir gérer des processus plus complexes et étendre leurs champs d’action. Cette tendance est même visible au sein des pure players du RPA comme Automation Anywhere qui, avec sa solution d’automatisation IQ BOT, intègre des facultés cognitives permettant de travailler sur des données non structurées, des processus de décision et du NLP.

Une approche intégrée des différentes technologies d’automatisation, en adéquation avec la stratégie de la Banque, apparaît donc comme une réponse adaptée aux besoins spécifiques et multi-dimensionnels des banques privées. Il convient en effet d’être en mesure d’automatiser des tâches répétitives et à faible valeur ajoutée mais aussi de gérer des processus de décision complexes et non-standards actuellement effectués par des humains. La combinaison de technologies de RPA (pour la validation des données, l’intégration à d’autres systèmes mais aussi la production de reportings ou la gestion d’emails) et de Business Process Management (BPM) semble incarner cette automatisation intelligente des processus front to back, permettant une réduction des coûts, une intégration complète et une expérience client améliorée.

Malgré une technologie éprouvée et de nombreux use cases sur différents métiers, la banque privée n’a que partiellement amorcé le virage de la digitalisation. Or, les technologies et leurs applications dans ce secteur arrivent à une phase de développement cruciale : c’est aujourd’hui que les banques doivent procéder au basculement de leurs initiatives isolées vers une stratégie globale alliant un axe de revue stratégique sur le business model à une utilisation combinée des technologies d’automatisation et d’IA pour créer cette disruption qu’attendent d’ores et déjà les clients d’aujourd’hui.